Ide tegye a pénzét, ha sehol nem akarnak kamatot fizetni

A lekötött betét és az állampapír gránitszilárdságú, kockázatmentes befektetés – hiszik sokan, nem is alaptalanul. De a kockázat ezeknél is jelen van. Most, hogy rekordmélyen van az alapkamatunk, a kockázatok közül két fajta is kiemelkedik:

Kezdjük talán az elsővel, az inflációs kockázattal: amikor lekötjük a pénzünket, akkor egy ismert kamatért lemondunk a pénzünkről egy jövőbeni időpontig (pont ezért cserébe kapunk kamatot). Viszont megvan arra az esély, hogy amikor visszakapom a pénzem, hiába látok nagyobb számot a számlakivonatomon, ha közben az infláció magasabb volt. Ilyenkor kevesebb árut és szolgáltatást tudok venni a pénzemből, azaz a vásárlóértéke csökkent. Erre sajnos lekötött betéteknél elég nagy esély van, ha nem a legjobbak közül választunk.

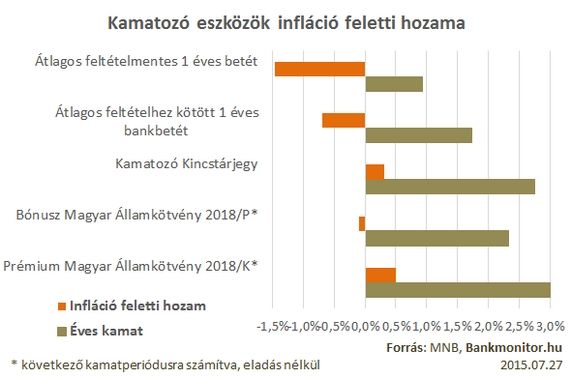

Egy év múlva 2,43%-os inflációt vár az MNB, míg az átlagos lekötött betétnek ennél alacsonyabb a kamata. Természetesen megvizsgáltuk az alternatív állampapírok hozamát is, ahol azért némileg jobb a helyzet. Ám itt is vegyes a kép. A rövid lejáratú állampapírok kamatozása felett 1,25 százalékpontot fizető Bónusz Magyar Államkötvény 2018/P sorozata az előrejelzések szerint a következő kamatperiódusban negatív reálkamatot fog elérni. Szerencsére a másik két vizsgált állampapírnál ilyen probléma nem volt: ha nem is nagy, de infláció feletti hozamot várunk tőlük. (Éven túli papíroknál csak az aktuális hozamot figyeltük, majd feltételeztük, hogy a papírt megtartja a tulajdonosa.) Ám nem csak ez az egyetlen reális veszély fenyegeti fix kamatozású eszközbe fektetőket!

A korábban említett kamatkockázat arra vonatkozik, hogy mi a jelenben, a most ismert kamatok alapján döntünk a pénzünk lekötéséről. Mivel (a nyilatkozatok szerint) a kamatokat nem vágják tovább, nagyobb a valószínűsége, hogy a futamidő alatt a kamatok emelkedni kezdenek. Márpedig, ha kamatot emelnek, akkor azt a lekötött betétek és az állampapírok kamata is követni fogja. Ám mi ennek pozitív hatásából kimaradunk, hiszen már „elköteleztük magunkat” egy alacsonyabb kamatláb mellett. Ez az elköteleződés akár valódi veszteséget is okozhat.

A jövőben tehát felkészülhetünk arra, hogy a jegybanki alapkamat megmarad az 1,35%-os szinten, egészen addig, amíg az infláció meg nem indul felfelé. A hosszú lejáratú, fix kamatozású kötvényeknek ez ugyancsak rossz hírt jelent. Ha ugyanis lejárat előtt szeretnénk eladni őket, máris realizálhatjuk azokat a negatív hatásokat, amiket az emelkedő inflációra vonatkozó várakozások okoznak.

De nem ez az egyetlen olyan tényező, ami ezeknek rosszat tesz. A hosszú kötvényekre negatív hatással lesz a várható amerikai kamatemelés, illetve a német kötvényhozamok alakulása is.

A hosszú lejárati idejű kötvényekre tehát a jegybanki alapkamat emelése kisebb hatással van. Ezt megmutatta az elmúlt időszak is, amikor is hiába

vágta az MNB a kamatot, a magyar kötvényhozamok mégis 2,7%-ról 4% fölé emelkedtek

(többek között az EU egyre optimistább inflációs kilátásainak következtében). A kötvények hozama és árfolyama ellentétesen mozog.

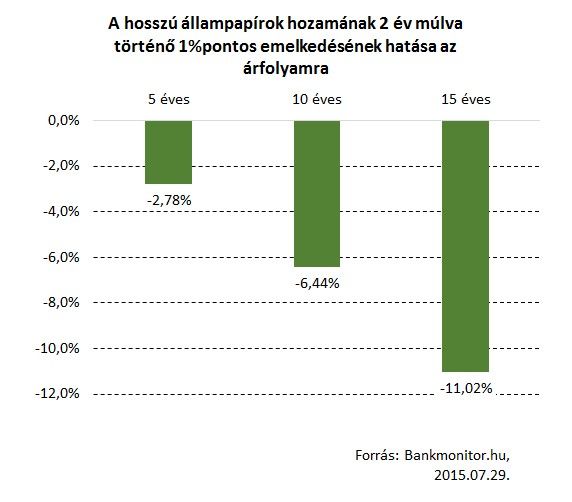

De hogy mennyit is csökkentene állampapírunk árfolyamán az esetleges hozamemelkedés? Az alábbi ábrán bemutatjuk, hogy a most megvásárolt 5, 10, illetve 15 éves állampapírok árfolyama milyen zuhanást szenvedne el, ha feltételezzük, hogy ezeknél két év múlva egy 1 százalékpontos hozamemelkedés következne be.

Ugyanezt a folyamatot ismerhetjük fel a hosszú lejáratú kötvényalapok elmúlt időszakban mutatott impozáns teljesítményében is: az alacsony inflációs várakozások következtében folyamatosan eső hozamoknak köszönhették emelkedő árfolyamaikat. Éppen ezért ne tévesszenek meg senkit ezek jelenleg még vonzó visszatekintő hozamai.

A hozamemelésből származó veszteségeket természetesen nem realizáljuk, ha a lejáratig megtartjuk az állampapírokat. Ezzel viszont a magasabb kamatoktól esünk el, tehát ebben az esetben sem járunk jól.

Emelkedő kamatszint és infláció mellett tehát a hosszú lejáratú kötvények tulajdonosai kettős csapdába kerülnek. Vagy kivárják a lejárati időt, és elfogadják, hogy egy-egy kamatfizetésnél az infláció a teljes hozamukat felemészti, vagy idő előtt, alacsony árfolyamon eladják a papírjaikat.

Ha most azt gondoljuk, hogy mivel a bankbetétek és az állampapírok sem tisztán kockázatmentes befektetések, ráadásul az elérhető kamatok olyan alacsonyak, hogy kockázatosabb befektetések felé kell fordulni, akkor számítsunk arra, hogy az alacsony kamatok emelkedése ezt is felboríthatja. Ugyanis az elmúlt időszakban sokan gondolták ugyanezt: kockázatosabb eszközökbe fektettek. Amennyiben viszont értelmezhető kamatok kezdenek kialakulni a pénzpiacokon (amelyek a már ismert mechanizmusok miatt a kamatozó eszközök árát jelentősen csökkentik), akkor egyre többen fognak úgy dönteni, hogy a kialakult kamatokkal megelégszenek, és elkezdik kivonni a pénzüket a kockázatosabb befektetésekből. Márpedig, ha egy befektetésből elkezdik kivonni a pénzt, akkor annak az ára nem emelkedni, hanem csökkeni szokott (de legjobb esetben is stagnál). Tehát itt is óvatosságra intünk!

Az tiszta sor, hogy a kamatozó eszközök ára csökken, ráadásul a kockázatos befektetések is visszaeshetnek a kamatemelés hatására. Akkor mibe érdemes tenni a pénzünket? Ilyen helyzetekben is vannak jó megoldások: