Mire fordítható, és mire nem a jegybank nyeresége?

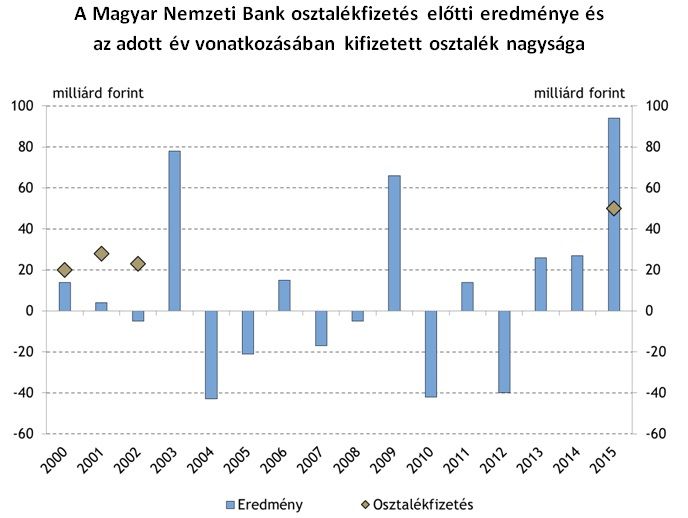

Az MNB az eredményes működésnek köszönhetően 2002 óta először fizet osztalékot a költségvetés részére 2016-ban. Az elszámolás és forintosítás mintegy 800 milliárd forinttal csökkentette a devizahitelesek terheit. Ennek a megvalósulásában a jegybank kulcsszerepet játszott, élére állva a kormánnyal és a Bankszövetséggel megvalósuló együttműködésnek. Végső soron az MNB volt az a szereplő, amely a devizatartalék rendelkezésre bocsátásával lehetővé tette a svájci frank ugrásszerű erősödése előtt a forintosítást, amivel egy súlyos gazdasági és szociális válságot tudott kivédeni.

A jegybank tartalékok képzése helyett ugyan befizethette volna a korábbi évek eredményét a költségvetésbe, azonban ezt az európai uniós elszámolási szabályok miatt a kormány nem fordíthatta volna a devizahitelesek megsegítésére anélkül, hogy a költségvetési hiány drasztikusan meg ne emelkedett volna - pontosan ugyanannyival, mint jegybanki befizetés nélkül. A devizahitelesek közvetlen megsegítésére a jegybanknak nem volt felhatalmazása.

A Magyar Nemzeti Bank mindig a törvényben meghatározott feladatait tartja szem előtt, ezért nincsen eredménycélja. Mindazonáltal az MNB mandátumából következő – az árstabilitást, valamint a pénzügyi stabilitást célzó és a gazdasági növekedést támogató – feladatainak ellátása során hozott monetáris politikai döntések befolyásolják a jegybanki eredményt.

Nemzetgazdasági szempontból kifejezetten kedvező, ha az alapfeladatok teljes körű ellátása mellett nyereséges marad a jegybank,

miután így az állami költségvetés részéről sem válik szükségessé a veszteségtérítés.

A jegybank eredménye alapvetően három tételből adódik:

A kamateredmény végső soron a kötelezettségekre fizetett kiadások és a devizatartalékra kapott kamatbevételek különbségeként adódik. Míg az előbbi után az MNB főként a hazai alapkamatot fizeti, az utóbbi után a külföldi, jellemzően alacsonyabb devizahozamot kapja, ezért

a kamateredmény tradicionálisan negatív.

A hazai alapkamat csökkentése így nemcsak az inflációs cél elérését, a gazdaság egészének növekedését, a gazdasági szereplők terheinek csökkentését támogatta, hanem az MNB kamatveszteségét is számottevően mérsékelte.

Árfolyamnyereség jelenleg a devizaeladásokon keletkezik

(ahogyan az például a lakossági devizahitelek kivezetése, azaz az elszámolás és forintosítás során is történt), amely a deviza korábbi vásárlásakor (ill. befolyásakor) érvényes (ún. bekerülési) árfolyam és az eladáskor érvényes aktuális árfolyam különbözetéből adódik. Mivel a devizaárfolyam a lebegő árfolyamrendszerben az MNB számára adottság, így az ebből származó eredményt kevéssé tudja befolyásolni.

A banküzemhez döntően a felügyeleti díjbevételek, a bankjegy- és érmekibocsátás költségei, valamint a bank működési költségei tartoznak.

Az MNB a 2012 végén előre jelzett 203 milliárd forintos rekordméretű veszteség helyett már 2013-ban – az új jegybanki vezetés hivatalba lépésének évében – nyereséges lett, majd ezt követően minden évben az maradt,

2015-ben közel 95 milliárd forintos nyereséget

elérve.

Az MNB-nek valóban árfolyamnyeresége származott akkor, amikor a lakossági devizahitelek kivezetésében aktív támogató szerepet vállalva a törvény által szabályozott módon a devizahitelek forintosításához devizát nyújtott a bankrendszer számára. Annak érdekében, hogy a forintosítás egy lépésben, gyorsan és rendezett módon menjen végbe, a bankok a forintosításhoz szükséges devizalikviditást az MNB-től vásárolhatták meg, így elkerülhettünk egy elviselhetetlen mértékű forintgyengülést, amit az okozott volna, ha a mintegy 8 milliárd eurót a bankoknak rövid időn belül a piacon kellett volna megvenniük, a forint ekkora mértékű eladásával együtt. Mivel a jegybanki devizatartalékba a deviza korábban erősebb árfolyamon került be, ezért az ügylet során az MNB-nek árfolyamnyeresége keletkezett.

Hangsúlyos körülmény azonban, hogy

egyedül a piaci árfolyam alkalmazása jelenthetett szabályos megoldást a forintosítás során,

az MNB-nek nem volt lehetősége ettől eltérő árfolyamot alkalmazni. Egyrészt a Kúria döntése szabályozta, hogy a devizahiteleket piaci árfolyamon kell forintra váltani. Az MNB által alkalmazott piaci árfolyamot ezenkívül nemzetközi szabályok is előírták.

Összességében a jegybanki árfolyamnyereség alapvetően külső tényezők következtében jött létre, és azt a szükséges deviza mennyisége és a piaci árfolyam határozták meg. Ne feledjük, hogy a hazai és nemzetközi szabályozásnak is megfelelő, piaci árfolyamon végrehajtott devizaeladás mellett is

hozzávetőleg 800 milliárd forint került vissza a devizahitelesekhez a forintosítás és elszámolás következtében.

Összességében a devizahitelesek terheinek enyhítése érdekében a jegybank – a kormánnyal együttműködve – a lehetséges keretek között mindent megtett a forintosítás és az elszámolás során.

Szögezzük le: jellemzően a 2008-ban kitört pénzügyi válság előtt devizában eladósodott családok törlesztőrészletei 2010-re nem a 2013-ban hivatalba lépő új jegybanki vezetés politikája miatt ugrottak meg. Szintén nem Matolcsy György okolható azért, mert a jegybank korábbi vezetése hallani sem akart a devizahitelek forintosításáról, aminek legnagyobb szószólója pont az akkori nemzetgazdasági miniszter, Matolcsy György volt. Azzal pedig, hogy a jegybank 2014-ben lehetővé tette a forintosítást, egy hatalmas további árfolyamveszteséget és törlesztőrészlet-emelkedést védett ki, hiszen röviddel a forintosítást követően a svájci jegybank eltörölte a svájci frankra addig érvényes árfolyamküszöböt, ennek hatására pedig a forint-frank árfolyam rekordmagasra szökött.

Amennyiben tehát a jegybank, a kormánnyal és a Bankszövetséggel együttműködve nem vállal aktív szerepet a forintosítás előkészítésében és lebonyolításában, akkor a svájci frankban eladósodott devizahitelesek törlesztési terhei olyan nagyot ugrottak volna, ami miatt jelentős károkat szenvedett volna a magyar gazdaság és társadalom. Az pedig, hogy a forintosításon a jegybanknak árfolyamnyeresége keletkezett, nem cél volt, hanem szerencsés körülmény.

A jegybanki eredmény felhasználása során az MNB körültekintően jár el, egyaránt figyelemmel van a jövőben várható folyamatokra és a költségvetési hatásokra is. A jegybanktörvény értelmében az MNB igazgatósága vagy úgy dönthet, hogy

A döntési helyzet itt válik dilemmává, mivel az európai költségvetési szabályok alapján

az árfolyamnyereségből származó jegybanki eredmény nem számít költségvetési bevételnek.

Ellenben ha a jövőben veszteséges lenne a jegybank (és ezt az eredménytartaléka sem fedezné), akkor a kötelező költségvetési veszteségtérítést kiadásként kellene elszámolni. Ezért volt olyan fontos, hogy a 2012-ben előre jelzett 203 milliárd forintos veszteség ne következzen be, mert azzal Magyarországot már szankciók sújtották volna az akkor folyó túlzotthiány-eljárásban.

A jövőbeni kockázatok biztonságos kezelésére az MNB vezetése mindeddig eredménytartalékba helyezte a teljes pozitív jegybanki eredményt. Az eredménytartalék 2013-ban mindössze 10 milliárd forint volt, ami azzal a veszéllyel járt, hogy a jövőben előforduló esetleg kedvezőtlen eredmények költségvetési térítéssel jártak volna. Ennek megelőzése érdekében a 2014. évi nyereséget teljes egészében az eredménytartalékba helyezte az MNB igazgatósága. 2013-ban 10 milliárd, egy évvel később 36 milliárd, 2015-ben pedig már 63 milliárd forintos volt az eredménytartalék nagysága.

A tavalyi rekordnak számító csaknem 95 milliárd forintos jegybanki nyereség a felelős gazdálkodás – azaz a megfelelő nagyságú eredménytartalék-képzés – mellett

2002 óta először ad lehetőséget az osztalékfizetésre

is. Az MNB igazgatóságának áprilisi döntése értelmében a jegybank idén 50 milliárd forintos osztalékot fizet, amelyet legkésőbb 2016. június 30-ig teljesít a költségvetés részére. Az MNB vezetése úgy ítélte meg, hogy

a jövőbeni kockázatokat figyelembe véve megfelelő tartalékot biztosít a még így is 108 milliárd forintra emelkedő eredménytartalék.

Ez a tartalék még az osztalékfizetés mellett is rekordnagyságú, tehát megfelelő puffert képez az esetlegesen felmerülő kedvezőtlen gazdasági sokkok ellensúlyozására. Az eredménytartalékban őrzött összeg a jövőben is befizethető a költségvetés számára, amikor már biztonsággal megállapítható, hogy a jegybanknál nincs szükség akkora mértékű eredménytartalékra.

Összefoglalva, az elmúlt években a jegybank nyereségességének köszönhetően nem volt arra szükség, hogy a költségvetés megtérítse az MNB veszteségét, idén pedig a rekordnak számító 50 milliárd forintos osztalékfizetéssel – 2002 óta először – a jegybank közvetlenül is hozzájárul az államadósság csökkentéséhez. Az osztalékként ki nem fizetett eredménytartalék egyrészt biztonságot teremt, másrészt tovább javuló körülmények esetén később is befizethető.

A bruttó államadósság ezen tétel hatására GDP-arányosan körülbelül 0,15 százalékponttal csökkenhet,

így még nagyobb ütemben folytatódhat az államadósság több éve tartó mérséklődése.

A cikk szerzője Palotai Dániel a Magyar Nemzeti Bank ügyvezető igazgatója.