Mondjuk ki: A részvények drágák!

Henry Blodget, a Business Insider újságírója kerek-perec kijelenti: drágák az amerikai részvények. Ezt szerinte rengeteg értékeltséget kifejező mutató is alátámasztja, ha az elmúlt éveket vizsgáljuk, akkor a korábbi szintekhez képest olyan magas értékeket vesznek fel ezek a számok, amelyek már egy jókora részvénypiaci mélyrepülés követett.

Blodget persze elismeri, hogy a gazdasági jó formában van, a részvényárak pedig akár tovább is emelkedhetnek. Az viszont hozzáteszi, ennek kisebb az esélye már mint egy esetleges visszaesésnek, érvelését pedig 3 grafikonnal is alátámasztja. (Ezeket a cikkből átvéve, angolul jelenítjük most meg, de szöveges magyarázatot adunk a chartok fölött.)

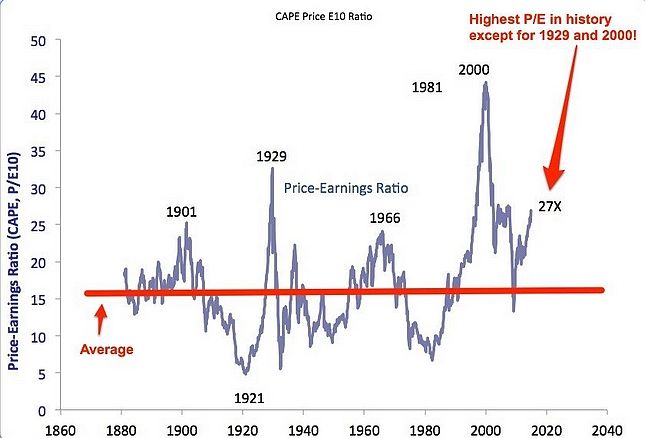

Schiller P/E

Az első grafikon a Schiller féle P/E ráta alakulását mutatja, ami 27-es értékével csak 1929-ben, és 2000-ben volt magasabb. Mondani sem kell, hogy mindkét felfutás, majd csúcs egy hatalmas részvénypiaci összeomlást előzött meg. Ez alapján pedig jogosan fél a befektetők egy része, már bőven az átlag felett vagyunk.

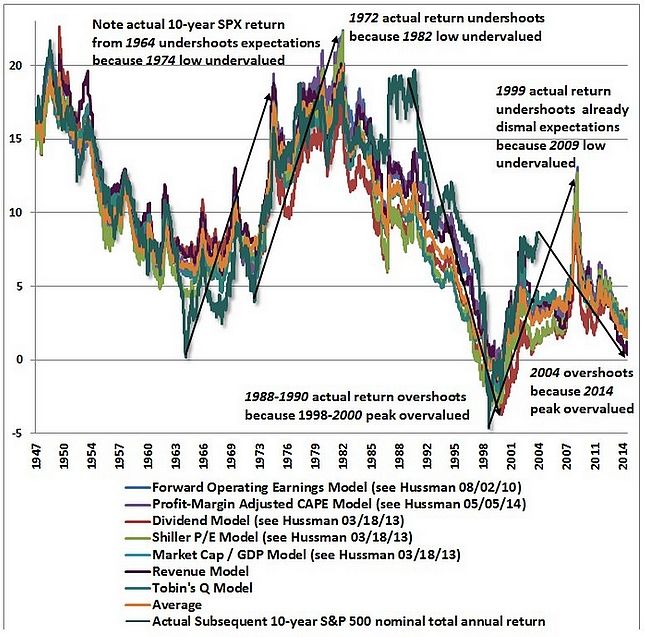

Egy ábra John Hussmantól

Remek ábrát láthatunk a Hussman Funds alapítójától, John Hussmantól is, aki a fenti Schiller féle P/E ráta mellett számos értékeltséget kifejező mutatószámot emelt még be a vizsgálatba. Ezeket nem részleteznénk most bővebben, az ábrának sokkal inkább a mondanivalója az érdekes. A grafikonon kékeszöld színnel látható az S&P 500 10 éves átlaghozama, ami időről-időre jelentősen alul, vagy éppen felülteljesítette a mutatószámok alapján várt hozamokat. Erre pedig főleg akkor került sor, amikor piacok látványosan alulértékelt/túlértékelt státuszba kerültek.

Például 1998-2000-ben sokkal inkább túlértékeltek voltak a piacok, ezért az ezekkel az évekkel záródó 10 éves periódusok is jóval jobb hozamot nyújtottak, mint azt korábban vártuk volna a modellek alapján. Ha tehát a tényleges hozamok a várttól jelentősen eltérnek (mint a 2014-ben záródó 10 évben), akkor nagyobb változás állt be az értékeltségben is (2014-ben túlértékeltek a piacok).

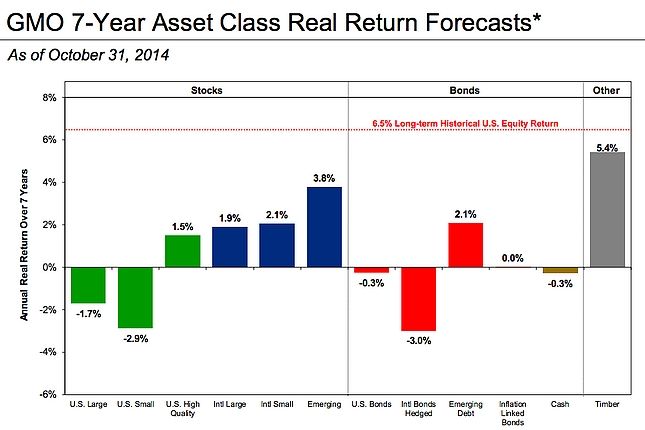

Hozamvárakozás

A harmadik, és egyben utolsó ábra a GMO következő 7 évre várt hozamait tartalmazza, melyek finoman szólva is elmaradnak a 6,5 százalékos historikus átlaghozamtól. Egyedül a magas cash-flow termeléssel, és alacsony adósságokkal bíró cégektől várnak nagyobb hozamot a GMO elemzői, de még ez is a várt 2,2 százalékos infláció alatt marad. Reálhozam így legfeljebb a fától várható.

Végezetül azért Henry Blodget is leszögezi: Ez nem jelenti azt, hogy a részvényáraknak esniük kell. Viszont csupán egyetlen esetben emelkedhetnek az árfolyamok, ha ezúttal a történelem tényleg nem ismétli önmagát, és ez a korszak "más" lesz, megcáfolva az eddigi mutatók és modellek érvényességét. Ez is lehet, csak igen kicsi a valószínűsége, írtja a szakértő. 2000-ben pedig már láthattuk, ez a hit súlyos veszteségekhez vezethet.

Könnyen lehet, hogy nem csak részvényeket, de más egyéb instrumentumokat is érdemes tehát portfóliónkban tartani, erre pedig az abszolút hozamú befektetési alapok remek megoldásként szolgálhatnak. A K&H Alapkezelő épp a napokban indítja majd el első abszolút hozamú befektetési alapján, többek között erről is szó lesz majd a jövőhéten esedékes, ingyenes befektetői klubunkon.