Mikor vegyünk forintot?

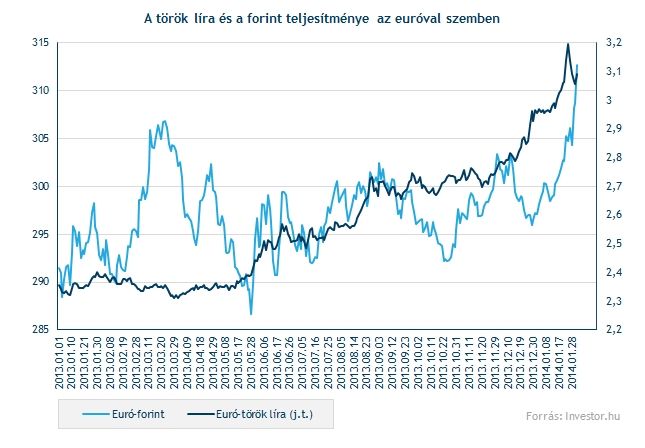

Az elmúlt napok drámai gyorsaságú forintgyengülése erőteljesen megmozgatta a hazai befektetők fantáziáját. A rég nem látott gyenge szinteket látva jónéhányan lándzsát törtek a forint mellett, a vállalati treasuryk az exportbevételük fedezésére, míg a lakossági oldal a gyors spekulatív haszon reményében vetette bele magát a forintvételbe. A várt pozitív korrekció egyelőre nem indult el, jelenleg is a 310-es szinttel flörtöl az euró-forint árfolyam, és ha el is indul, elképzelhető, hogy kérészéletű lesz. A forintvevőket óvatosságra inteném, lehetnek még kedvezőbb beszállási pontok.

A forint drasztikus gyengülése mögötti tényezőkről olvassa el elemzésünket!

Egy tavaly márciusi cikkemben úgy vélekedtem, hogy a magas állami, vállalati és lakossági devizaeladósodottság miatt a tartósan gyenge forint nem vállalható fel a kormány és az MNB számára, így nem valószínű, hogy tolerálnák a 310 Ft feletti euroárfolyamot. A forint viszont a vártnál gyorsabban megérkezett 310 fölé, és egyelőre a MNB illetékesei nem kommentálták a helyzetet.

A higgadtság már Matolcsy György szerdai beszédén is érződött, ahol a jól kitapintható tőkepiaci feszültségek ellenére további kamatcsökkentés lehetőségre utalt. Természetesen a jegybanknak nem célja, hogy a monetáris politikát a pillanatnyi piaci mozgásokhoz igazítsa, de a nyilatkozat azt sugallta, hogy a döntéshozóknak nincs ellenére a tartósan 300 forint fölötti euróárfolyam, és a további kamatcsökkentések árfolyamhatásaitól sem tartanak.

Ezt a feltevést erősítheti, hogy Phoenix Kalen, a SocGen feltörekvő piaci stratégája szerint a magyar jegybank illetékesei képesek tolerálni egy erőteljesebb gyengülést is, akár 330-ig is. Természetesen a MNB reakciói egésszen különbözőek lehetnek egy fokozatos vagy egy drámai gyengülés esetén. Előbbi esetben kisebb az esélye egy kamatemelésnek vagy intervenciónak. (Péntek délelőtt a BofA elemzői is úgy nyilatkoztak, hogy 340-ig nem látják esélyét a rendkívüli kamatemelésnek -a szerk.).

A jegybanki vezetés valószínűleg tisztában van azzal, hogy a jelenlegi kamatszint a kedvező államháztartási és folyó fizetési mérleg, valamint inflációs adatok mellett nagy mértékben köszönhető a FED laza monetáris politikájának. A MNB jó eséllyel számol a QE program fokozatos kivezetésével, amely jelentős likviditás eltűnését vonhatja maga után. A tapír miatt a veszélyeztetett országok devizája már tavaly nyár óta folyamatosan gyengül, és eldönthették, kamatot emelnek vagy hagyják a további értékvesztést.

A QE program folyamatos szűkítése miatt a változatlan kamattal operáló országok devizái több hullámban gyengülhetnek, így egy esetleges korrekciót újabb mélypont követhet. Ez alapján most 305-306 jó beszállási lehetőségnek tűnik az euró vevők számára (azaz az euró-forint árfolyam emelkedésére spekulálóknak).

Aki forinthívő, és biztosra akar menni, annak gyors és jelentősebb mértékű forintgyengülés esetén érdemes belépni. Ezeket a mozgásokat mindig követheti korrekció és 320 Ft fölött az MNB is elgondolkozhat, hogy érdemes-e erőltetni a kamatcsökkentést. Pánikszerű gyengülés esetén borítékolható a kamatemelés, amely gyors korrekciót hozhat, látva a török líra pályafutását.

Nem kételkedem a MNB elszántságában, de az áprilisi országgyűlési választások közeledte felülírhatja a kamatcélokat. A választók jelentős részének még van devizahitele és a megtakarítások, ingatlanok, cégvagyonok főleg forinteszközben testesülnek meg.