Óvatosan még a Richterrel!

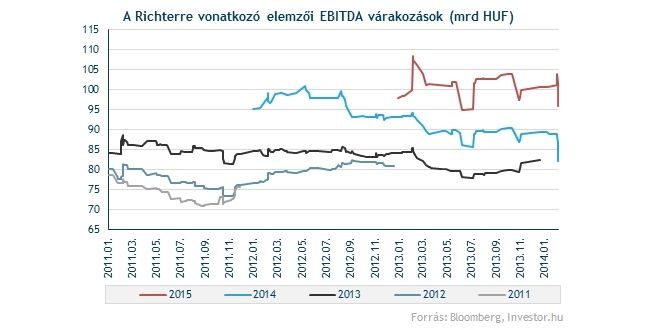

Nagy ütemben csökkennek a Richter idei (-7,7%) és jövő évi (-5%) eredményszámaira vonatkozó várakozások a gyenge negyedik negyedéves gyorsjelentés, illetve a menedzsment pesszimista kommentárjának hatására.

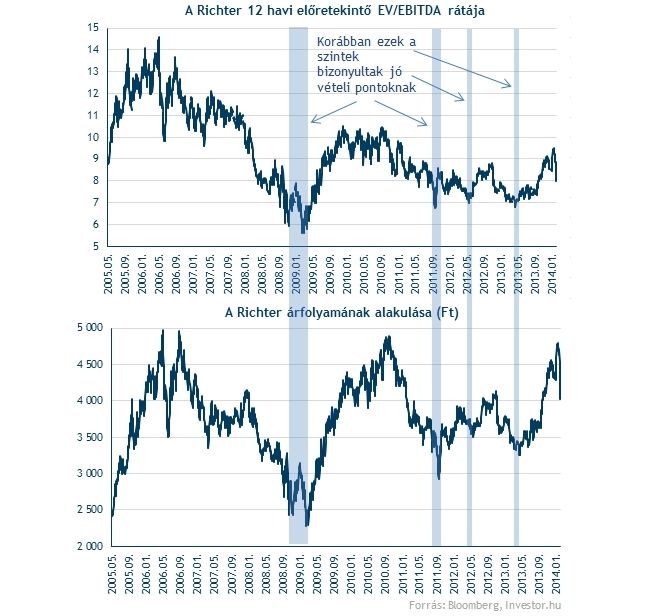

Ezzel együtt persze az árfolyam is jelentős esést produkált. Emiatt a részvény előretekintő EV/EBITDA alapú értékeltsége még mindig kicsit lejjebb van annál a 8,9-es értéknél, ahonnan indultunk pár napja. A rossz hírek tehát gyorsan be is épültek az árfolyamba, így a további hirtelen nagy zuhanások előtt is már kisebb a tér. Azt viszont ennek ellenére sem gondoljuk, hogy a részvény tartósabb emelkedő pályára tud majd állni a következő hetekben és akár hónapokban sem.

Ennek egyik oka szerintünk az, hogy az elemzői konszenzus még mindig optimistábbnak tűnik annál, mint amit a vállalat képes lehet majd felmutatni az idei évben. Gyors kalkulációink szerint, kiindulva a menedzsment által megfogalmazott – jellemzően egyébként konzervatív - bevételi és költségvárakozásokból, sokkal inkább tartjuk reálisnak azokat a piaci várakozásokat, melyek szerint idén az EBITDA értéke 70 milliárd forinthoz (nem pedig a konszenzus szerinti 82 milliárdhoz) lesz közelebb.

Ilyen feltételezésekkel élve viszont az árfolyamnak egészen a 3600-3800 forintos tartományig kellene csökkennie, hogy a kiindulópontnak számító - és egyébként az elmúlt nyolc év átlagértékéhez is nagyon közel eső - 8,9-es 12 havi előretekintő EV/EBITDA rátát kapjuk.

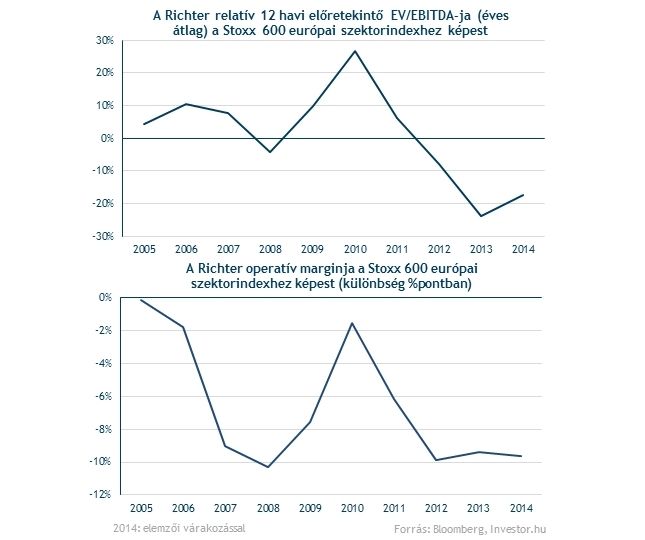

Nem gondoljuk, hogy ennél magasabb EV/EBITDA mutatót kellene alkalmazni jelenleg a Richter esetében. Az alább részletesen is felsorolt számos kockázati faktor (mint a cariprazine bevezetésének csúszása, az ukrán piaci kitettség, vagy az Aberdeen eladásai) mellett ugyanis a Richter üzemi eredményhányada is alulmúlja az európai gyógyszerszektorét, ami részben akár indokolhatóvá is teheti az árazásban megfigyelhető diszkontot.

Eközben ráadásul az európai szektor a maga 11 feletti EV/EBITDA mutatójával már inkább tűnik magasan árazottnak, márpedig ha csökkenésnek indulnak a szorzók, az a Richter tekintetében is inkább lefele mutató kockázatot jelent (a diszkont mértékének állandóságát feltétel

Nem szabad viszont elfeledni, hogy a Richter eredménynövekedése nagyobb lehet annál, mint amit a szektorban láthatunk a következő években, vagyis a rövid távú kockázati faktorok múlásával és az originális készítmények értékesítésének felfuttatásával (hosszabb távon) lehet arra számítani, hogy csökken a Stoxx szektorindexhez mért EV/EBITDA alapú diszkont.

Miért zuhant az árfolyam?

Rendkívül gyenge negyedik negyedévet zárt a Richter, ahogy arról ügyfeleinket is értesítettük Megbotlott a Richter című Mérleg hírlevelünkben. A gyógyszercég nettó eredménye még a legpesszimistább várakozást is alulmúlta, ráadásul a menedzsment az idei tervek ismertetésével sem tudta hűteni a kedélyeket.

2014-ben az árbevétel euró alapon csökkenhet a tavalyi 4,8 százalékos bővülést követően, ráadásul a pattanásig feszült ukrán politikai helyzetre való tekintettel nem is fogalmaztak meg az országra bevételi várakozást.

A kínai értékesítések felfutása lehet egy ellenpólus, a maga 12 százalékos növekedési ütemével. Tavaly már a bevételek 3 százaléka a távol-keleti országban képződött, ezzel pedig 1 százalékponttal maradt el az USA-ban keletkező bevételektől.

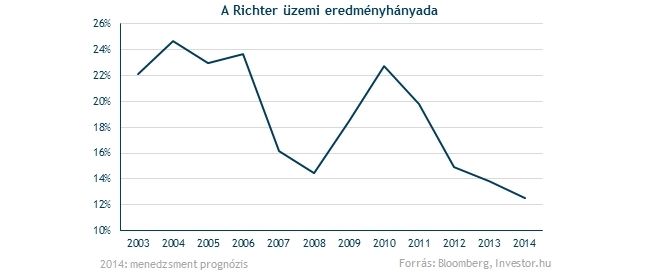

A profitabilitásra a negyedik negyedévet követően is nagy nyomás helyeződhet. A Richter vezetése 2014 egészét tekintve 12-13 százalékos üzemi eredményhányaddal számol, ami érdemben alulmúlhatja a 2013-as 13,8 százalékot.

Mindez a főbb költségtételek folytatódó növekedésének tudható be. Az értékesítési és marketingköltségek az év végére már a bevételek 31,5 százalékát (2013: 30,4%) tehetik ki, míg a K+F költségek a 13 százalékát (2013: 11,8%). Rövid távon tehát a költségnyomás folytatódhat, amit a befektetők is negatívan értékelnek.

Hosszú távon persze az említett költségsorok hízása a további növekedés lehetőségét teremtik meg a Richter számára. A kínai, latin-amerikai nyitás, illetve az originális termékek felfutása hosszú távon továbbra is ígéretes növekedéssel kecsegtetnek a cég számára.

Mi van az új gyógyszerekkel?

A cariprazine egyesült államokbeli piaci bevezetése egyelőre még várat magára, és egyre biztosabb, hogy a félév végére tervezett határidő nem fog összejönni. Az FDA válasza legkorábban áprilisban várható, ráadásul egyáltalán nem biztos, hogy ezt követően nem lesz szükség további vizsgálatokra.

Ugyanakkor egy pozitív elbírálás jókora lendületet biztosíthatna a gyógyszerpapírnak, miután az elemzői modellek még nagyrészt nem számolnak a cariprazine-nal. Ennek egyik ékes bizonyítéka lehet, hogy amikor az FDA további információkat kért a készítményről novemberben, az árfolyam csupán kisebb csökkenéssel reagált, ráadásul ezt követően még egy kétszámjegyű emelkedés is belefért januárig.

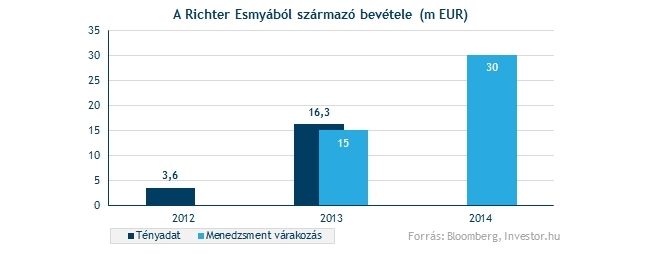

Eközben az Esmya értékesítésének felfutása tovább folytatódhat, a tavalyi 16,3 millió eurós értékesítést követően idén 30 millió eurós bevételre tehet szert a Richter a menedzsment prognózisa alapján.

2016/17 környékén pedig akár 100-200 millió euróra is emelkedhet az Esmya forgalma, ami a jelenlegi terápiás indikációk kiterjesztésén is múlik, ennek révén ugyanis több érintett beteg vehetné igénybe a készítményt. A fázis III-as vizsgálatok befejezése a második negyedévre várható.

Ehhez jöhet még hozzá a latin-amerikai terjeszkedés, aminek révén további 20-30 millió eurós bevételre tehetne szert a Richter. A felfutás azonban csak 2018/19-re várható.

Ráadásul az egyik nagytulajdonos is elad?

Továbbra is adja a Richter részvényeit a társság második számú tulajdonosa, az Aberdeen. A folyamat eredményeképpen a héten 15 százalék alá csökkent a befolyása, azok után, hogy júliusban a 20 százalékos bejelentési küszöböt lépte át.

Mivel még tekintélyes mértékű részvény van az alap tulajdonában, ez fokozza a Richter papírjai körüli kockázatokat. Az Aberdeen jelentős feltörekvő piaci kitettséggel bír, márpedig a befektetők ezt jelenleg nem igen díjazzák, ami szintén a részesedés további csökkentésének irányába tolhatja őket.

Az is lehet persze, hogy az Aberdeen nem ad el több részvényt, vagy ha mégis, azt úgy teszi, hogy közben ne terhelje a részvény árfolyamát, éppen úgy, ahogy azt láthattuk az elmúlt hónapokban is.

Markáns szintek ropognak

Meghatározó szintekig esett vissza az elmúlt napokban a Richter árfolyama, a 3900-4000 forintos tartományban ugyanis rendkívül fontos támaszok húzódnak. Ezek eleste pedig nem lenne túl jó jelzés. Érdemes lehet az RSI-t is figyelni, miután az indikátor már túladottságot mutat, igaz ez akár huzamosabb ideig is fennállhat.

A hosszabb távú grafikon is visszaigazolni látszik a fundamentumokat. Ezek szerint, ha a jelenlegi kulcsszintek nem fogják meg az árfolyamot, akkor akár a 2002 óta tartó emelkedő trendvonalig (jelenleg 3500 forint közelében tartózkodik), vagy még tovább is visszacsúszhat a gyógyszerpapír.

Akkor most mit tegyünk?

Mivel számos kockázati tényezőt azonosíthatunk a Richter piacán, még a jelentős áresés ellenére sem tartjuk rövid távon vonzónak a jelenlegi beszállási szinteket. Amennyiben igazunk lesz, és az elemzői eredményvárakozások tovább csökkennek a következő hetekben, az a gyógyszergyártó árfolyamát is további mélységek felé nyomhatja.