Ukrajna az a bizonyos szikra?

Hiába tart már lényegében hónapok óta az ukrán krízis, az elmúlt hétvége eseményei a világ nagyobb része számára többé-kevésbé váratlan fordulatokat hoztak. Joggal merül fel a kérdés, hogy az orosz katonai beavatkozás lehet-e olyan szikra, amitől lángra kapnak a világ pénzügyi piacai, dacára annak, hogy pénzügyi-gazdasági súlyát tekintve az ukrán kérdés eltörpül más, nagy feltörekvő piacokat érintő problémák mellett.

Lássuk, mire érdemes odafigyelni az előttünk álló napokban, ha tartósan negatívra válik a hangulat!

Meredek reakció

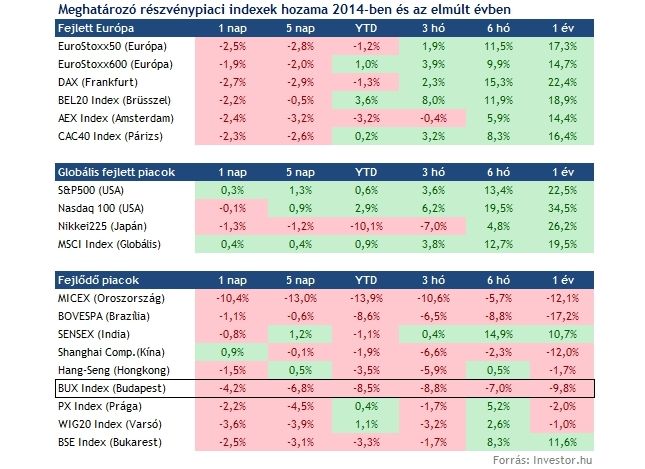

Ahogy piaci összefoglalónkból is világosan kiderül, a világ piacai meglehetősen élénken reagáltak Vlagyimir Putyin hétvégi váratlan húzására. A nyugat-európai tőzsdék kivétel nélkül 2 százalék körüli esést mutatnak, míg a feltörekvő európai piacok, köztük a magyar BUX is ennél is vaskosabb mínuszokban mozog (az orosz MICEX pedig összeomlással felérő 8-10 százalékos esést mutat). Azt is érdemes viszont hozzátenni, hogy az esés javarészben a reggeli nyitásban hozták össze a piacok, napon belül messze nem olyan drámai a helyzet (egyelőre legalábbis).

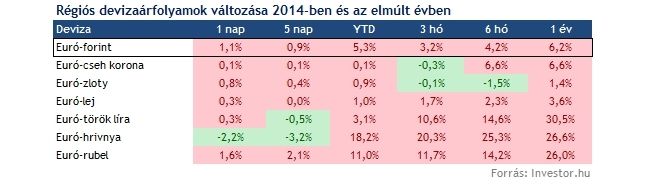

A devizapiacon is nyomot hagyott a hétvége, a régiós devizák szinte mindegyike érerzhetően gyengült az euróval szemben. Ezen a téren (is) kiemelkedik a magyar piac, hiszen a forint viseli a legrosszabbul a híreket, nem számítva a közvetlenül érintett rubelt. Utóbbi még annak ellenére is látványosan gyengül, hogy az orosz jegybank 5,5 százalékról 7 százalékra emelte az irányadó rátáját, és tízmillárd dolláros nagyságrendű intervenciót hajtott végre a rubel védelmében). A hrivnya viszont tovább folytatja korrekcióját, de az év eleje óta látott közel 20 százalékos gyengüléshez képest ezt erősödésnek nevezni talán túlzás volna.

A rövid távú reakciók persze nem meglepők, hirtelen jött kockázatkerülést és némi riadalmat jeleznek. De vajon tartós lesz-e ez a hangulat?

Már korábban is jeleztek a menekülő eszközök

Ugyan az Investor.hu-nak nem tiszte nagyhatalmak geopolitikai villongásait elemezni, annyit muszáj megemlíteni, hogy Putyin lépésére egyelőre úgy tűnik, nem nagyon van jó válasz. A NATO nyílt katonai konfliktust jó eséllyel nem vállal fel a kelet-ukrajnai térség „megőrzéséért”, ennél azért kisebb a térség gazdasági jelentősége, főként a nyílt összetűzés jelentette kockázatokkal összemérve (ne feledjük, Oroszországnak még mindig jelentős szerepe van Európa energiaellátásában).

Ha viszont nincs határozott ellenlépés, az egyértelműen Oroszország (látszólagos) fölényét erősítené meg, még ha a gazdasági háttér Putyin mögött sokkal ingatagabb is, mint a fejlett nyugati hatalmak mögött. A helyzet kiélezettsége miatt az orosz bevonulás a Krímre így olyan jellegű eseménynek tűnik, ami akár nagyobb hullámot is vethet, mint azt sejteni lehetett, és nehéz felmérni, hogy az egyes forgatókönyvek az események milyen láncolatát indíthatják útjára.

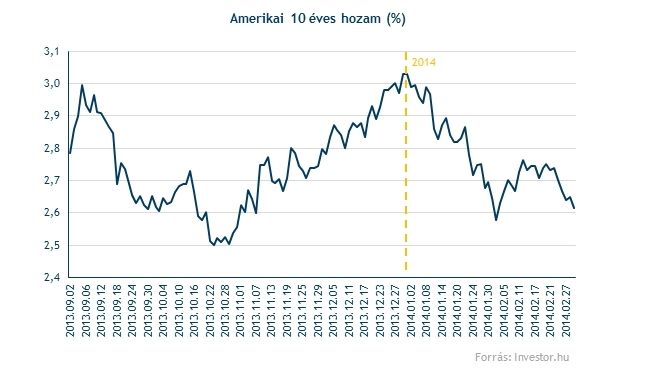

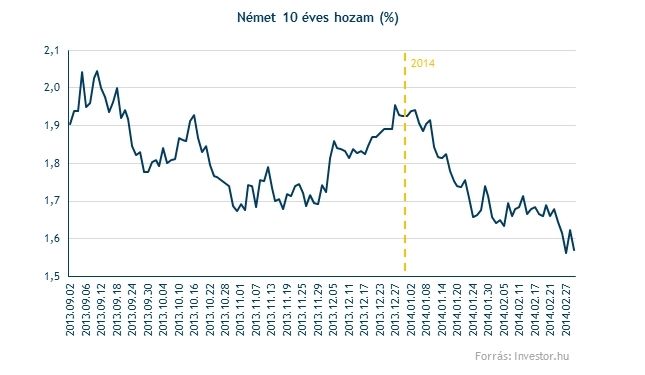

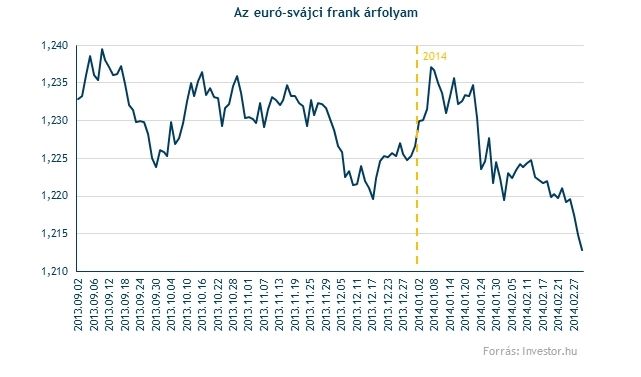

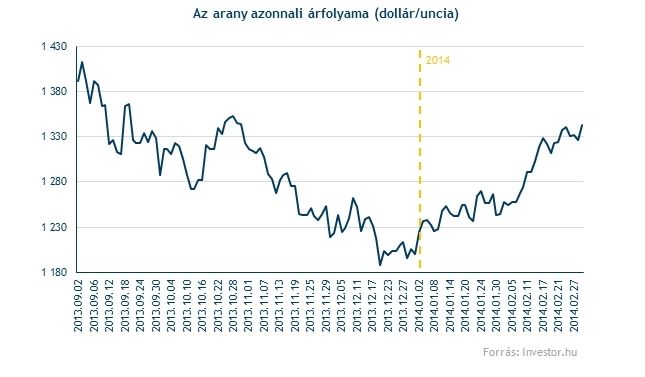

Pánikolni felesleges volna, de érdemes sorra venni, hogy milyen jelei lehetnek egy készülődő kisebb-nagyobb összeomlásnak a világ piacain. Annál is inkább, mivel a menekülő eszközök, azaz a riadalom esetén biztonságos menedéket nyújtó devizák, kötvények és egyéb instrumentumok már 2014 első napjai óta folyamatosan növekvő feszültségről árulkodnak. Ha ezek a mozgások folytatódnak, az egyre nagyobb valószínűséggel jár együtt drasztikusabb részvénypiaci korrekcióval.

Csak néhány példa:

Február első felében még voltak arra utaló jelek, hogy az amerikai hozamok esése csak átmeneti lehet, és leginkább az egyre javuló növekedési kilátásokkal és a Fed visszavonulásával magyarázható hozamemelkedés dominál majd (és még mindig ez a fő forgatókönyv hosszabb távra tekintve). Rövid távon viszont könnyen lehet, hogy a hozamok esése és az arany emelkedése is legalább annyira a kockázatkerülésnek tudható be, mint az egyre stabilabb makrokörnyezetnek.

A piacok további emelkedését fenyegető tényezőket már korábbi elemzéseinkben sorra vettük, most csak dióhéjban a főbb pontok:

A fenti pontokból továbbra is érvényes mindegyik, sőt, a feltörekvő piacokkal kapcsolatos kockázatokra az orosz-ukrán helyzet még hangsúlyosabban világít rá. Ezzel együtt is érdemes persze kiemelni, hogy Ukrajna problémái gazdasági értelemben még az országnak nyújtandó több tízmilliárd eurós mentőövvel sem számítanak globális értelemben meghatározónak. De jelenleg nem is a hosszú távú fundamentumok, hanem a hangulatra gyakorolt hatás a mérvadó.

Az erősek is bebucskáznak?

A globális képből az amerikai részvénypiac érdekes módon kilógott az elmúlt hetekben. Az S&P500 index múlt hét végén a világosan körvonalazódó feszültségek dacára még újabb történelmi csúcsra tudott kapaszkodni, ami látszólag homlokegyenest ellentmond annak, ami a világban történik.

A határidős piac jelzései alapján az S&P500 index is tőle már szokatlannak mondható, 1 százalék feletti eséssel készül nyitni, ezzel pedig visszatér a januári csúcsok szintje alá is az index. Ez pedig akár beszédes jelzés is lehet, hiszen a fals kitörés az index elgyengüléséről árulkodik, és esést vetíthet előre.

Sokkal gyengébben fest viszont az európai színtér vezető indexe, a DAX, részben mivel az ukrajnai problémák sokkal közvetlenebbül érintenek több európai nagyvállalatot is. Ez az index már új csúcsra sem tudott felkapaszkodni februárban, ma pedig vaskos fekete gyertyával igyekszik letörni az 50 napos mozgóátlagát is.

Járt már persze a mozgóátlag alatt az elmúlt hetekben, de minél többször kacérkodik a letörésével, annál nagyobb eséllyel ragad alatta. Az MACD indikátor már rövid távú eladási jelzést adott, ami akár egy tartósabb trendforduló előszele is lehet.

Ha az index átlépi lefelé a 9000 pont körül sorakozó szinteket, akkor egyfelől az emelkedő trendet is letöri, másfelől pedig látványos duplacsúcs alakzatot formál, ami tartósabb trendfordulót jelezhet.

Kulcsfontosságú napok jönnek

Az ukrán helyzet közvetlen pénzügyi, makrogazdasági jelentősége ugyan nem akkora, mint ahogy a politikai feszültség sejteti, a hidegháború óta a legsúlyosabbnak tekinthető európai katonai villongás hangulatra gyakorolt hatását nehéz pontosan felmérni, főként, ha tovább eszkalálódik a helyzet.

Túl sokszor ijesztettek már be a tőzsdék az elmúlt hónapokban, hogy biztosat állíthassunk, de sejtésünk szerint az Ukrajnához hasonló helyzetek pont megfelelő ürügyet biztosítanak a piac szereplői számára a profitrealizálásra. A részvénypiacnál általában „jobban értesült”, a hangulatot pontosabban tükröző kötvénypiacok ráadásul már hosszabb ideje fokozódó kockázatkerülésről árulkodnak.

Meglátásunk szerint újfent érdemes – akár vaskosabb – piaci korrekcióra felkészülni, dacára annak, hogy az elmúlt hetekben az erre vonatkozó jelzések rövid távon még hamisnak bizonyultak.