Tőzsdére jön az amerikai Wizz Air

Igazi csemege lehet a figyelmes befektetőknek a hamarosan tőzsdére lépő amerikai prémium-fapados légitársaság, a Virgin America IPO-ja. A befektetők tehát nem maradnak idén légitársaság-IPO nélkül még a Wizz Air távolmaradásának ellenére sem. Habár a Virgin tőzsdei megjelenése messze nem fog akkorát szólni, mint mondjuk az Alibaba rekordméretű debütálása, mégis megéri résen lenni, hiszen attól még kialakulhat egy jó részvényesi sztori.

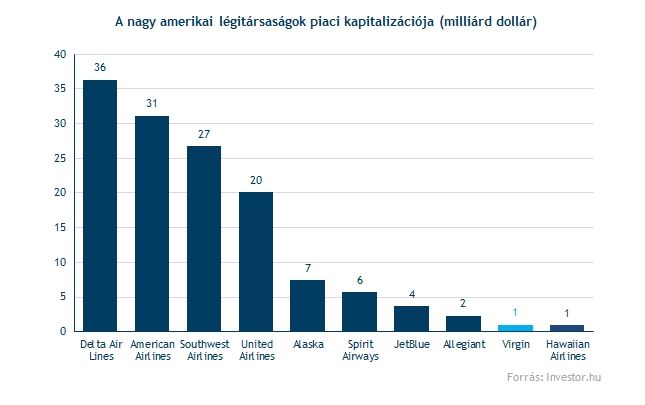

Az IPO során eladott részvények összértéke közel 307 millió dollár (kb. 75 milliárd forint), míg a cég piaci kapitalizációja majdnem 994 millió dollár, a 23 dolláros IPO-árral számolva. Ez bár nem kevés, a Virgin versenytársaihoz képest kicsi. Egyébként még a Wizz Air tervezett piaci kapitalizációját sem éri el, akkor a piaci várakozások 2-2,5 milliárd eurós értéket sem tartottak kizártnak a Wizz Air piaci értékére vonatkozóan.

A Virgin értékeltsége az amerikai légitársaságok árazása mellett egyáltalán nem magas, ami így akár jó befektetési lehetőséggel is kecsegtethet. Persze arról nem szabad megfeledkezni, hogy az IPO-k utáni kereskedés meglehetősen kockázatos lehet.

A legfontosabb tudnivalók a Virgin America tőzsdére lépéséről:

Virgin America: A prémium-fapados légitársaság

A Virgin Americát leginkább a prémium-fapados légitársaság elnevezéssel illethetjük. A cég költségstruktúrája a fapadosokéra emlékeztet, hiszen csak egy típusú géppel repül, így alacsonyan tartva a karbantartási költségeket, emellett közvetlen, átszállás nélküli (point-to-point) járatokat üzemeltet, valamint rendkívül hatékonyan használja ki repülőit, és kiszervezi a nem alapműködéshez kapcsolódó szolgáltatásokat. Emellett az egyik legalacsonyabb flotta-életkorral rendelkezik (5,6 év), ami szintén alacsonyabb fenntartási költséget jelent.

Ugyanakkor a szolgáltatások területén a hagyományos légitársaságokhoz hasonlít jobban. Három különböző osztályt is kínál repülőgépein, emellett pedig több prémiumszolgáltatás (internet hozzáférés, különböző szórakozási lehetőségek és hasonlók.) is elérhető az utasok számára.

Ez a stratégia a hagyományos fapados légitársaságoknál magasabb egységköltséget jelent, ugyanakkor értelemszerűen magasabb az egy ülőhelymérföldre jutó bevétel is, mint a szó szoros értelmében vett diszkont légitársaságoknál.

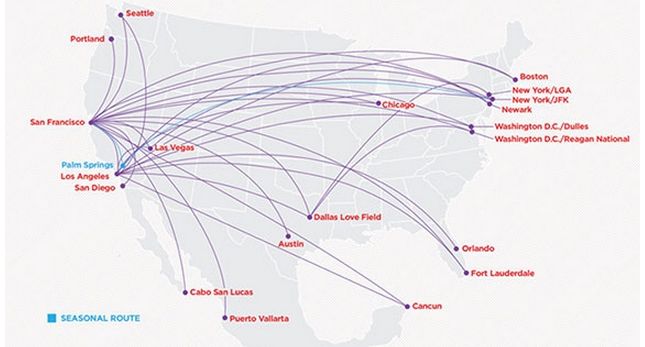

A Virgin America 2007-től szállít utasokat, jelenleg (2014. szeptember vége) 21 repülőtérre repül az Egyesült Államokban és Mexikóban, 53 darab Airbus A320-as családba tartozó gépekkel. Szintén érdekes párhuzam, hogy a Wizz Airnek, gyakorlatilag ugyanekkora a flottanagysága (54 darab gép), ami ugyancsak hasonló Airbusokból áll. A Virgin két fő bázisa Los Angeles és San Francisco, de októbertől már Dallasban is megjelentek, ahonnan szintén fokozatosan bővítenék a járatokat.

Az IPO célja éppen a bővülés finanszírozása, mind a célállomások számát, a járatokat, mind a gépparkot illetően. Egyelőre a tervekben annyi szerepel, hogy 63 darabosra bővítenék a flottájukat, de az elkövetkezendő időszakban fokozatosan járnak majd le lízingszerződések, amiket vagy jobb feltételekkel újítanának meg, vagy pedig újabb, üzemanyag hatékonyabb repülőkkel váltanának ki. A 2015 júliusát követő egy évben 10 darab repülő leszállítására van szerződésük, míg a későbbiekben (2020 után) további 30 darabra opciójuk.

Milyen környezetben kerül sor az IPO-ra?

Az amerikai légitársaságok szempontjából kedvező a külső környezet. Az egyik fontos makrotényező, ami támogatólag hathat, az amerikai gazdaság stabil növekedése. Az USA GDP-je 2,2-3 százalék közötti bővülést mutathat a következő három évben, vagyis kedvezőbb a helyzet, mint a fejlett világ legnagyobb részén.

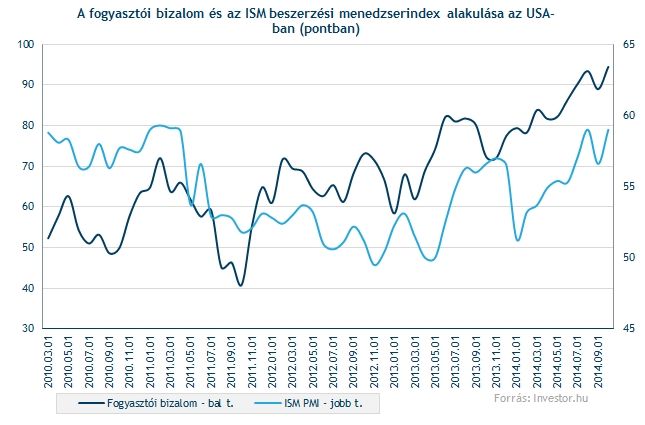

Ez pedig a fogyasztásra is jó hatással lehet, ami egy légitársaság esetében még fontosabb makromutató, mint a GDP. 2011 szeptemberétől szinte töretlen a felívelő trend a fogyasztói bizalomban, ráadásul az utóbbi félévben a beszerzési menedzserindex is szép emelkedést mutat, amiből szintén a gazdaság helyzetének javulására következtethetünk.

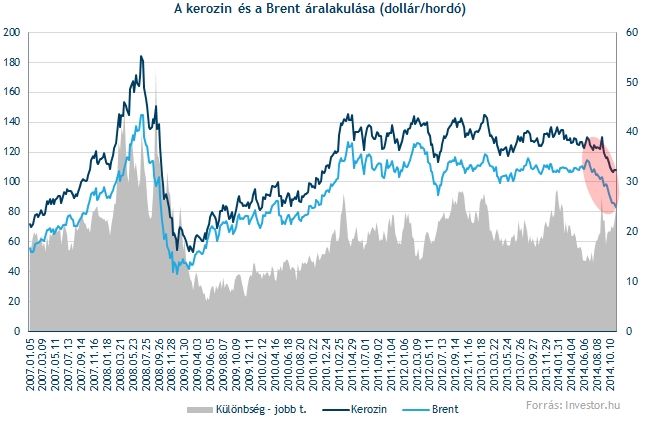

A légitársaságok szempontjából szintén fontos az olajár alakulása az üzemanyagköltségek miatt. A Virgin esetében az üzemanyagköltségek a bevételek 34-40 százalékát teszik ki, vagyis a hosszabb távon alacsonyabb szinten stabilizálódó olajár javíthatja az eredménytermelő képességet. A Virgin üzemanyag-kiadásainak nagyjából 35-40 százalékát különféle ügyletekkel lefedezi, így a nagyobb áresés nem teljes mértékben realizálódik az eredményében, de mindenképp pozitív hatással van a működésre az alacsonyabb olajár.

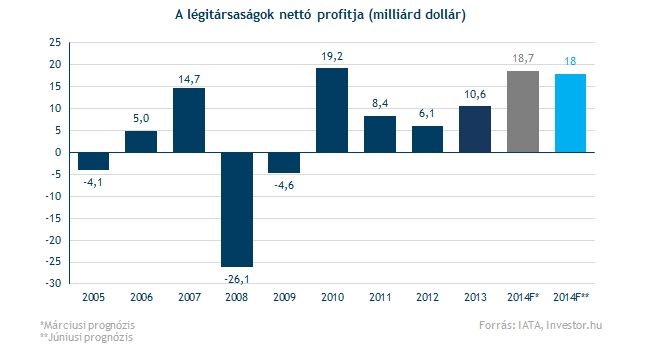

A globális légiközlekedési iparág tovább halad az eredményesség javulásának útján, bár igaz, hogy a Nemzetközi Légiközlekedési Szövetség (IATA) júniusi prognózisában kicsit csökkentette idei várakozásait. Mégis jól látszik, hogy éves szinten nagyot emelkedhet a globális összprofit az iparágban. A légiközlekedés forgalmát mérő utaskilométer (RPK) mutató pedig 2011 óta a legnagyobb mértékben bővülhet idén (+5,9%).

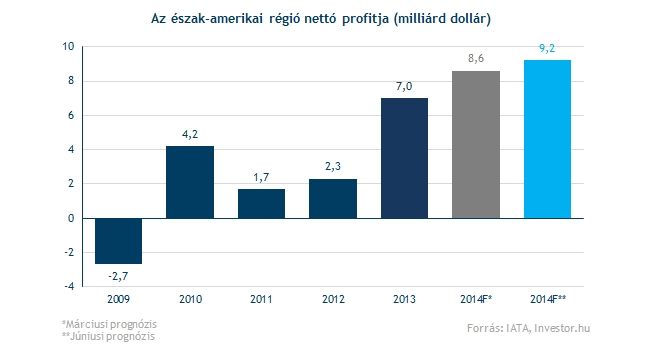

Ráadásul pénzügyi értelemben Észak-Amerika a legerősebb régió a világon, ami a Virginnek különösen kedvező. Amíg a globális iparágra vonatkozóan az IATA csökkentette 2014-es előrejelzését, addig Észak-Amerika esetében emelte prognózisát, a márciusi 8,6 milliárd dollár helyett már 9,2 milliárdot vár az amerikai légitársaságoktól nettó profit soron. Ez több mint 30 százalékos bővülést jelente az egy évvel ezelőtti helyzethez képest.

A tőkésítésről

A kedvezőbb repülőgéplízing feltételek kiharcolásának egyik fontos pontja lehet az IPO, hiszen a tőzsdére menetellel a Virgin America drasztikusan csökkentené jelenlegi tulajdonosai felé fennálló hitelállományát, azzal, hogy ennek a hitelnek a nagy részét tőkésítenék, vagyis részvényre cserélné a Virgin Group és a Cyrus is.

A szeptember végi adatok szerint a Virgin Americának közel 725,4 millió dolláros hiteltartozása volt a legnagyobb tulajdonosok (Virgin Group, Cyrus) felé. Ennek egy részét törlesztené a Virgin az IPO-ból befolyó pénzből, míg nagyobb részét törzsrészvényekre váltanák az "tőkésítés” során. Egy része pedig fennmaradna bizonyos hitel formájában. Fontos megjegyezni, hogy az újratőkésítés olyan értelemben nem járna hígító hatással az új részvényesekre nézve, hogy ők már mindenképp csak a feltőkésítés utáni struktúrában lehetnek részvényesek, és a számításaink során is ebből indultunk ki.

A tájékozatóban a cég is feltünteti, hogy mekkora részesedése lesz az új befektetőknek, illetve a jelenlegi tulajdonosoknak az IPO után. Fontos kiemelni, hogy ezek az opciós jogok miatt még változhatnak. A jelenlegi több részvényosztály is megszűnik az IPO-val, és csak egy törzsrészvény osztály maradna. Az mindenesetre pozitív jelzés, hogy a jelenlegi tulajdonosok sem szállnak ki teljesen, sőt további intézmények is érdeklődnek.

Szép utat járt be a Virgin

A Virgin America egyik fontos stratégiája, hogy az üzleti utasokra nagy hangsúlyt fektet (azokat tekinti üzleti utasoknak, akik az indulás előtt 14 napon belül foglalják a jegyeket). Ezt a bázist a továbbiakban is szeretnék növelni, akik már 2013-ban is 30 százalékát tették ki az utasoknak, míg a bevételből nagyjából 40 százalékos részt hasítottak ki. Ez pedig azért fontos, mivel ezeken az utasokon többet kereshet a cég, hiszen általában több (prémium) szolgáltatást vesznek igénybe.

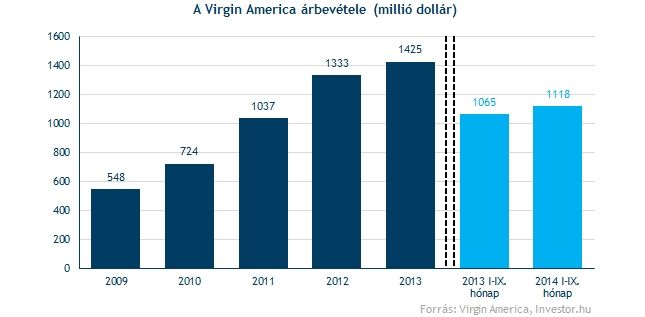

A Virgin az elmúlt öt évben évi átlagban 27 százalékkal növelte bevételeit, köszönhetően a folyamatos bővülésnek. Ez valószínűleg lassulni fog a jövőben, a 2014-es első kilenc hónapos adatok például már csak 5 százalékos gyarapodást mutattak. Persze a terjeszkedés még segíthet ezen a soron is.

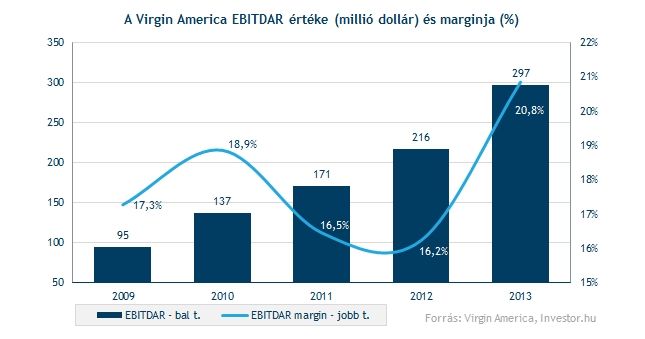

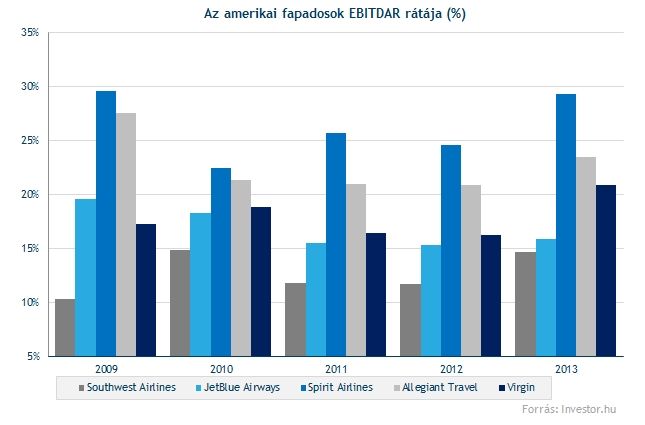

EBITDAR szinten még nagyobb volt a fejlődés, évi átlag 33 százalékkal javult az eredmény. Bár a legutóbbi adatok szerint itt is látható már a lassulás. Ugyanakkor a nagyobb amerikai fapados légitársaságokkal összehasonlítva a Virgin a középmezőnyben áll az EBITDAR hányadot tekintve, de az elmúlt évben nagyobb javulást lehetett látni, amivel sikerült átlépnie a 20 százalékos szintet.

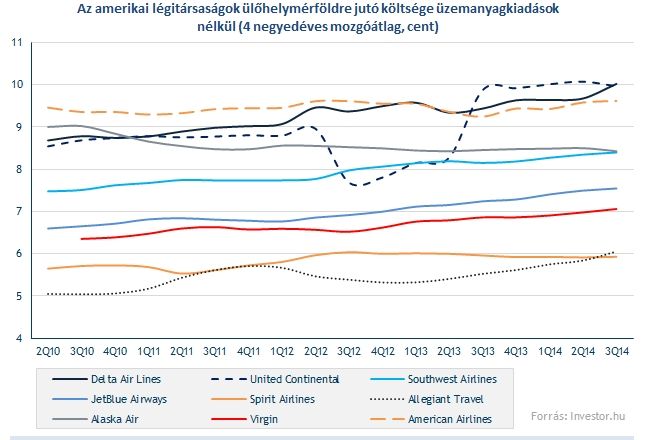

A légiiparban kiemelten figyelt mutatók tekintetében sem áll rosszul a cég. Az üzemanyagkiadások nélkül számolt ülőhelymérföldre eső költségekben az "ultrafapados” stratégiát követő Spirit és Allegiant mögött a harmadik legalacsonyabb értékkel rendelkezik, megelőzve két másik fapados riválisát, a Southwest Airlinest és a JetBlue-t, és természetesen a nagy hagyományos légitársaságokat is.

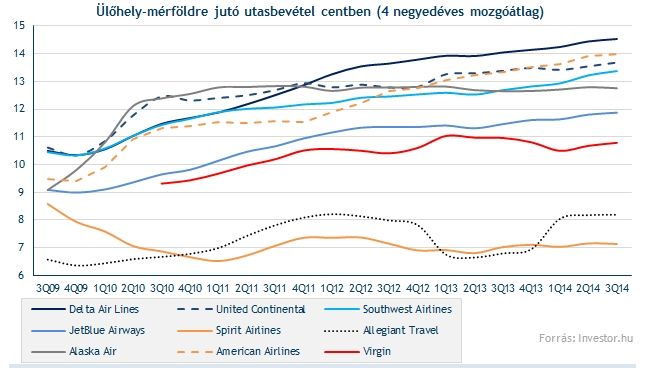

Jól áll a Virgin az egy ülőhely-mérföldre eső utasbevételek (PRASM) tekintetében is, bár azért még van hova fejlődni. A fapadosok között a hagyományos üzleti modellt követőek vannak lemaradva ebben a mutatóban, míg a Virgin itt is a középmezőnyben szerepel.

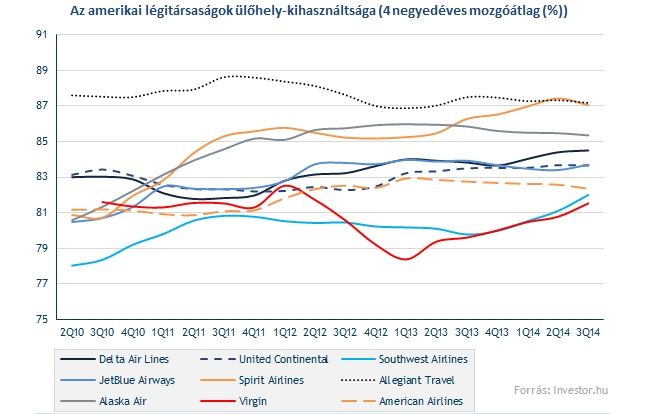

Nem áll túl jól viszont az ülőhely-kihasználtságot tekintve a Virgin, bár az elmúlt egy év során azért érezhető itt is a javulás, de ezzel is még csak megközelítette a legalacsonyabb értéket mutató Southwest Airlines-t. A jövőben ez egy olyan terület ahol javulnia kell a cégnek.

Fontos mutatószámok a légiiparban

Árazás

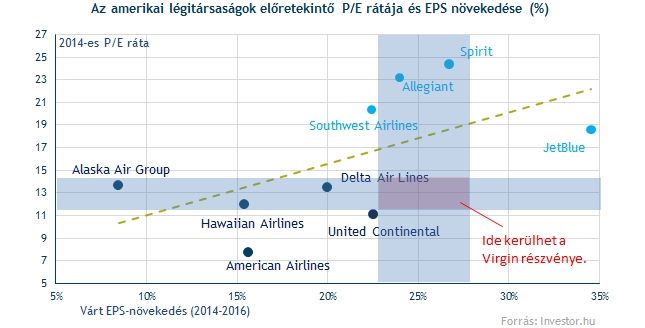

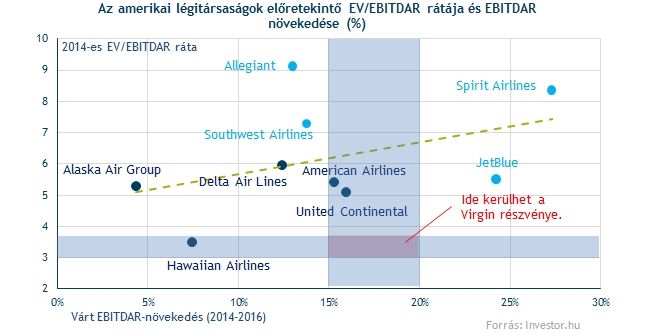

A szektortársak értékeltségét tekintve, első ránézésre inkább olcsóbbnak tűnik a Virgin America részvénye. Ha az IPO-árral számolunk, 994 millió dolláros kapitalizációs érték adódik, ezt elosztva a 2014-es évre előrejelzett nettó profittal, akkor hozzávetőlegesen 13,8-as értéket kapunk. Ez alatta van a fapados légitársaságok értékeltségnek, és lényegében a hagyományos társaságok szintjét mutatja. Hasonló a helyzet egyébként a 2015-ös évre előretekintő számokat vizsgálva is.

Ha az iparági specifikusságot is figyelembe vevő mutatóval számolunk, akkor pedig még nagyobb a diszkont a Virgin részvényein. Az EV/EBITDAR mutató alapján 3-as körüli értéket kapunk az IPO-árra, ami igencsak alulmúlja a legnagyobb versenytársakra vonatkozó értéket. Egyedül a méretben közel azonos nagyságú Hawaiian Airlines mutat hasonló számot, bár az nem fapados cég.

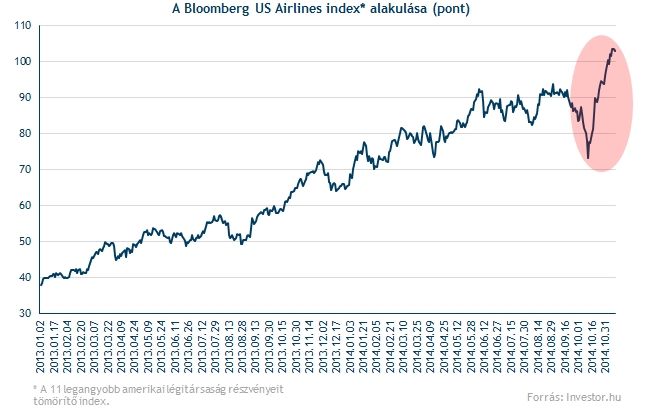

Az amerikai fapados légitársaságok jelenlegi árazása alapján úgy tűnik, a 30 dollár körüli szint sem lenne elrugaszkodott a Virgin America részvényeire. A társaságot talán óvatosságra inthette az árazásban, hogy az amerikai légitársaságok árfolyama az ősz folyamán húsz százalékhoz közeli zuhanásban is jártak a nagyobb tőzsdei eladóhullám során. Azóta viszont a javuló nemzetközi piaci környezetben gyakorlatilag visszatértek a korábbi csúcsok közelébe.

Ne feledkezzünk el a kockázatokról sem

Nem szabad természetesen elfeledkezni a kockázatokról sem, hiszen egy IPO kapcsán történő kereskedés a hagyományos részvénypiaci kereskedés mellett is fokozottabb kockázatokat hordoz magában.

A csúcson lévő amerikai részvényindexek is fokozzák a kockázatokat, mivel egy innen történő emelkedés már talán csak limitált lehet. Ráadásul a légitársaságok hatalmas menetelést mutattak be az elmúlt hetekben az általános jó hangulatban. Ha pedig elromlik a kedvező környezet, az a Virgin árfolyamát is magával ránthatja.

Teljesen még nem feledkezhetünk meg az ebolajárványról sem, bár az utóbbi időben már nem hallunk róla, érkezhetnek még negatív hírek. Azt pedig láthattuk, hogy erre kifejezetten érzékenyen reagáltak a befektetők a légitársaságok esetében, még ha egy amerikai fapados céget talán kevésbé is érint egy esetleges járvány.

Összességében inkább olcsónak, vagy fairnek tűnik a Virgin Amercia részvénye a meglévő információk alapján. Túlzott figyelem nem veszi körül az IPO-t, mint például az Alibaba esetében, ami egyébként nem biztos, hogy probléma. Habár a mutatószámok alapján jó befektetésnek tűnik a részvény, az IPO-k kapcsán felmerülő fokozott kockázatokat nem szabad figyelmen kívül hagyni.