Magas hozamok a hazai ingatlanpiacon

A lakásvásárlásból alapvetően két módon lehet hasznot húzni, egyrészt a lakás bérbeadásából származó bevételből, másrészt a jövőbeli áremelkedésből. A jelenlegi lakáspiaci tendenciák most mindkét tényező szempontjából kedvezőek a befektetők számára.

A lakásvásárlásnál, illetve a bérbeadásnál több költséggel kell kalkulálni.

A vásárláshoz ügyvédi díjak, illetékfizetés kapcsolódik, a bérbeadásnál adófizetési kötelezettség, valamint karbantartási és felújítási munkák merülnek fel. Ezeket mind figyelembe kell venni a befektetésből remélt hozam kiszámításánál, ahogy a kockázatokat is, mivel a lakás bizonyos időszakokban üresen állhat. Az ingatlanbefektetések jellemzően hosszú távúak, minimum 5, de inkább 10 éves időszakra érdemes tervezni.

„A 2013-as mélypont után 2014-ben emelkedésnek indultak az árak, főleg a befektetők által keresett, könnyen kiadható lakások szegmenségben” – mondta Kühne Kata, az Otthon Centrum ügyvezető igazgatója. – „Bár most már nem a mélyponton tudnak beszállni a befektetők a lakáspiacra, az árak emelkedése stabilnak ígérkezik a következő években, tehát még nem maradtak le semmiről a most vásárlók sem.”

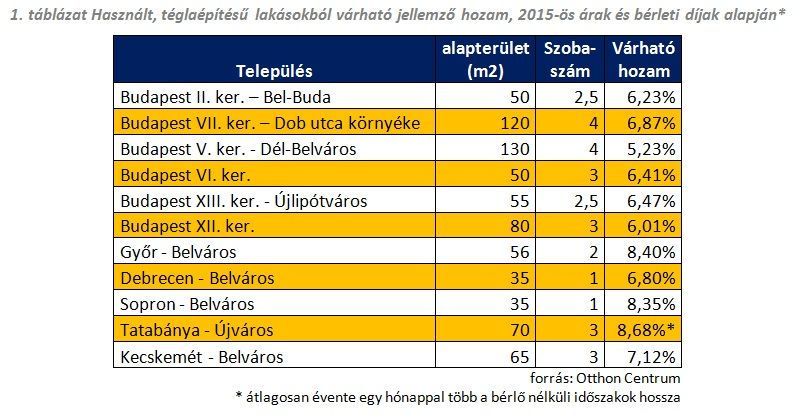

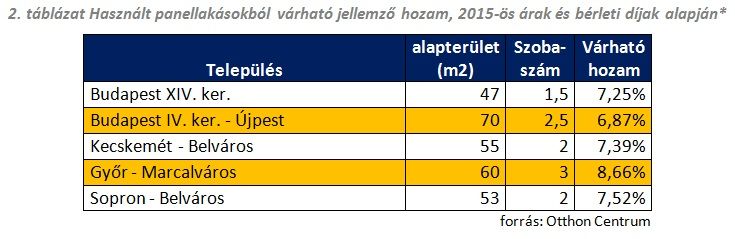

„A vásárlással és bérbeadással járó minden költséget, valamint az adózást figyelembe véve,

a használt téglalakások esetén a fővárosban 6-7, a legpezsgőbb bérleti piaccal rendelkező vidéki városokban akár 8 százalékot meghaladó hozamokat is el lehet érni.

Hasonlóak a lehetőségek panellakások esetén is” – mondta Déry Attila, az Otthon Centrum vezető elemzője. – „A modellben átlagosan évente egy bérlő nélküli hónappal, valamint 10 éves időtávon 19 százalékos reálár emelkedéssel számoltunk. A reálérték emelkedés 2016 és 2019 között zajlik, évente egyre csökkenő ütemben, ezt követően csak a reálértékét tartja az ingatlan.”

Győr és Sopron esetében a magasabb hozamokat az magyarázza, hogy a két városban elérhető munkalehetőségek – autóipar, osztrák munkavállalás – miatt nagyon erős kereslet mutatkozik kiadó lakások iránt, ami jelentős nyomást helyez a bérleti díjakra. Magasabb bérleti díjak mellett magasabb hozamokat érhetnek el a befektetők. Kimagasló hozamot Budapesten is el lehet érni, egy V. kerületi, a Parlament környékén lévő, jó állapotú 3 szobás lakásnál 9,6 százalékos hozamot is el lehet érni, annak ellenére, hogy a vételár már meghaladja az 500.000 forintos négyzetméter árat.

A kiemelkedő bérleti díjat nagyon jó elhelyezkedés, és a lakás kiváló állapota szavatolja.

A fővárosra jellemző hozamok azonban jellemzően 6-7 százalék körül alakulnak.

A bérbeadási kockázattal, vagyis azzal, hogy

bizonyos ideig bérlő nélkül, üresen áll az ingatlan, mindenképpen számolniuk kell a befektetőknek.

A jelenlegi bérleti piacon a belvárosi lokáció esetén kisebb problémát jelent a bérbeadás, de 10 éves időtávon az évi átlagos 11 havi bérbeadottság reális kockázatnak tűnik. Fontos tudni, hogy ezek a hozamszintek csak a központi elhelyezkedésű, jó közlekedésű, jó beosztású, könnyen kiadható lakásoknál elérhetőek.

A legkisebb bérbeadási kockázattal a fővárosban, illetve a jelentős munkaerő-kereslettel rendelkező vidéki városokban kell számolni.

A modellben Tatabánya esetében már magasabb kockázattal, évente átlagosan 2 üres hónappal számoltunk. A hozam évente egy hónapnyi kieső bérleti díj bevételre kevésbé érzékeny, hosszabb bérlő nélküli időszakok könnyen keresztülhúzhatják a befektetési stratégiát. Egy XIII. kerületi, újlipótvárosi használt téglalakásnál 6,47 százalékos hozam érhető el, ha minden évben 11 hónapig bérlő lakja. Ugyanennél a lakásnál azonban egy százalékponttal alacsonyabb, 5,76 százalék a hozam, ha csak az év 9 hónapjában van bérbe adva.

A hozamszámítás másik kulcskérdése, hogy az ingatlan értéke hogyan alakul 10 éves időtávon. Az árak alakulását nagy biztonsággal ennyire előre jelezni nem lehet,

a jelenlegi tendenciák viszont azt mutatják, hogy a következő 3-4 évben emelkedni fognak az árak.

- írja az Otthon Centrum elemzése.

A modellben így az első 4 évben feltételeztünk reálérték növekedést, ezt követően csak az infláció mértékét követő áremelkedéssel számoltunk. A fenti, XIII. kerületi lakásnál maradva, abban az esetben, ha a 10 éves időszakon csak nominális értéknövekedés lenne, tehát a lakás reálértéke nem nőne, a 6,47 helyett csak 4,8 százalékos hozamra számíthatna a befektető, még akkor is, ha évente 11 hónapig végig bérlő lakja.

A kockázatokkal is kalkuláló 6 és 9 százalék közötti várható hozamszintek a jelenlegi befektetési piacon nagyon vonzóak,

ezért is láthatunk nagyon komoly befektetői érdeklődést. Ez a trend az idei évben nagy valószínűséggel ki fog tartani, a befektetői boom lecsengésével pedig a korábban elhalasztott vásárlások megvalósulása fogja húzni a piacot, így az áremelkedés több évre biztosítottnak tűnik. Bár a mélypont már mögöttünk van, még mindig érdemes befektetési célból lakásokat vásárolni.

* A hozamok számítására használt modellben figyelembe vett szempontok:

• 2015 első hat hónapjában regisztrált eladási árak és bérleti díjak alapján.