Ezek 2017 legjobb nyugdíjpénztárai

Közelít az év vége, amikor is a pénztártagok megkapják a pénztárjuk évi teljesítményéről a kimutatást. Ezért a Bankmonitor összegyűjtötte, hogy szeptember második feléig 2017-ben mire voltak képesek a domináns önkéntes nyugdíjpénztárak.

A pénztárak közül sokan rendszeresen közlik a választható portfóliók napi árfolyamát.

Fontos megjegyezni már az elején, hogy a pénztártagok által valójában elért hozam ehhez képest más lesz. A hozam csak akkor lenne ugyanaz, ha nem érkezne be a pénztári számlánkra év során pénz. Viszont mivel

jellemzően a 20 százalékos állami adó-visszatérítés miatt rendszeresek a befizetések, és azok különböző időpontban könyvelődnek rá a számlánkra, ezért eltérések lesznek a tagok között.

Annál nagyobb az eltérés, minél jelentősebb az aktuális évi befizetés a teljes vagyonhoz képest.

A következő ábrán látható, hogy az elérhető árfolyamadatok alapján milyen hozamot értek el a pénztárak. Elég változatos néven szokták a választható portfóliókat megnevezni a pénztárak, viszont a három fő kategóriába (klasszikus, kiegyensúlyozott, növekedési) be lehet őket sorolni. Kivétel ott, ahol csak kettő portfólió létezik, ilyen például a Budapest pénztára is.

A szinte kizárólag magyar kötvényeket tartó klasszikus portfólió egész jó teljesítményre volt képes, és bő háromnegyed éves hozam 0,6-4,5 százalék között mozgott. Kiemelkedett a Honvéd, ami nagyon jól kapta el a lépést. De az Erste és az MKB portfóliói is felfértek a képzeletbeli dobogóra.

A legtöbb pénztártag a kiegyensúlyozott portfólióban van, így ezt érdemes megkülönböztetett figyelemmel követni. A hozamok 4,3-6,8 százalék között szóródtak.

A nyertes itt is a Honvéd volt, viszont mögötte szorosan ott állt az OTP és az MKB is. Itt is megmutatkozott, hogy megérte részvényeket (és/vagy részvényalapokat) is tartani a portfóliókban, mert magasabb hozam volt elérhető általuk.

A növekedési portfóliót jellemzően azok választják, akiknek még hosszú évtizedek vannak hátra a nyugdíjig, és a magasabb részvényarány sem riasztja meg őket. A magasabb kockázat most magasabb hozammal is párosult – a hozamok 5,6-9,1 százalék között mozogtak. Az élen az OTP állt, de a Budapest és a Honvéd portfóliója is jól szerepelt.

Nézze meg a következő nyugdíj kalkulátorral, hogy mire lesznek a hozamok elegendők!

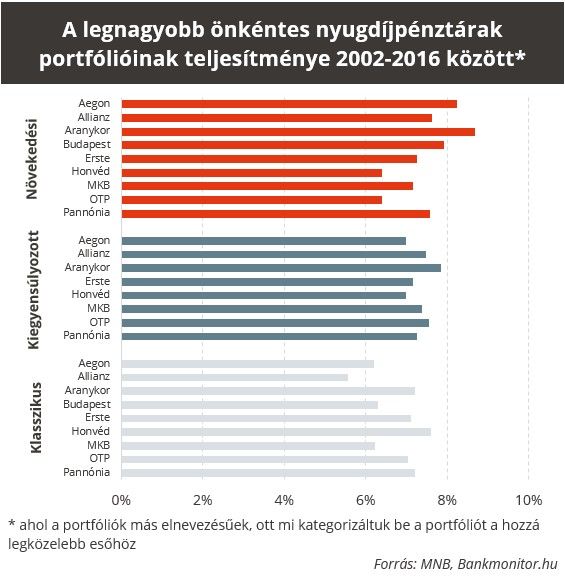

Ha esetleg nem lennénk megelégedve a pénztár teljesítményével, vagy éppen most akarunk pénztárt választani, akkor ne csak a rövid, hanem a hosszú távú hozamokat is vegyük szemügyre. A jegybank elérhetővé tette a 15 éves hozamadatokat is, ezt tüntettük fel a következő ábrán. jól láthatóan kiegyensúlyozottabb a mezőny, viszont eltérések így is vannak.

A Bankmonitor szerint a jövőben az egyes portfóliók teljesítménye sokkal jobban szét fog válni, vagyis sokkal nagyobb jelentősége lesz, hogy éppen milyen kockázatot vállalunk.

A kis kockázatú klasszikus portfólió inkább csak azoknak lesz ajánlható, akik közel vannak a nyugdíjazáshoz, míg a kiegyensúlyozott és növekedési portfóliók azoknak, akik valóban magasabb hozamra vágynak.

Utóbbi is csak azoknak lesz ajánlható, akik nem bánnak egy-egy gyengébb, akár veszteséges évet, cserébe viszont az állampapíroknál lényegesen magasabb hozamot vár el hosszú távon.