Jelentősen nőtt a magyar háztartások vagyona

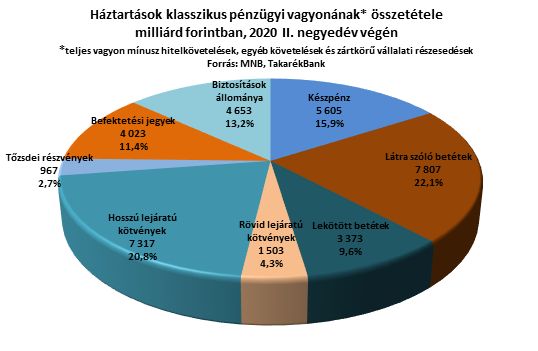

A vagyonnövekedésben tranzakciós alapon jelentős szerepet játszott, hogy a készpénzállomány ismét 225 milliárd forinttal nőtt, ezen felül 447 milliárd forinttal nőtt a látra szóló betétek állománya és 56 milliárddal a „lekötött betéteké".

Továbbra is kiugró dinamikával, 407 milliárd forintért vásárolt hosszú lejáratú, míg 238 milliárddal csökkentette a rövid lejáratú kötvényállományát a lakosság.

A tőzsdei részvények esetében 133 milliárd forinttal nőtt az állomány, ugyanis a lakosság változatlanul megpróbálja meglovagolni a masszív esésekből eredő jó beszállókat, míg a befektetési jegyek negyedéves nettó tranzakciója plusz 55 milliárd forint volt, biztosításokba pedig 77 milliárd forintnyi állományt tettünk be.

Ezen felül az átértékelődések is jelentősen befolyásolták a háztartások vagyonát

- teszi hozzá Horváth András, a Takarékbank vezető elemzője.

A tőzsdei részvényeknél a koronavírus-járvány miatti mélyrepülést követő emelkedésnek köszönhetően 101 milliárd forint volt az árfolyamnyereség,

A befektetési jegyek szintén 142 milliárdnyi pluszt mutattak, a háztartások biztosítási instrumentumainak visszapattanása pedig 152 milliárdos pluszt mutatott.

Jelentősen növekedett a nem tőzsdei cégekben lévő háztartási vagyon értéke is, 252 milliárd forintos volt a pozitív átértékelődés, a valutákon és devizabetéteken pedig 32 milliárd forint volt az összesített veszteség a forintárfolyam változásából eredően. A hitelkötelezettségek teljes állománya tranzakciós alapon 289 milliárd forintos pluszt mutatott, ezen belül a rövid lejáratú hitelek állománya 27 milliárddal csökkent, míg a hosszú lejáratú, elsősorban ingatlan- és hosszabb lejáratú személyi hitelek állománya ismét kiugró mértékben, 315 milliárddal emelkedett, amit az aktív ingatlanhitelezés mellett a babaváró hitelek felfutása eredményezett.

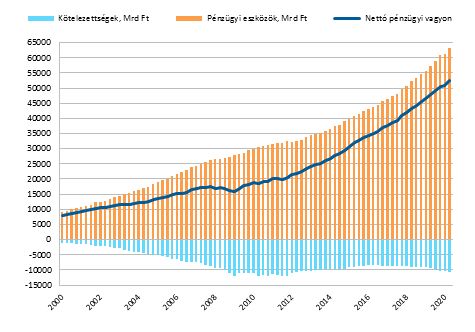

Európai összehasonlításban a magyar háztartások kifejezetten pozitív képet mutatnak a kötelezettségekkel csökkentett pénzügyi vagyont tekintve.

A legfrissebb rendelkezésre álló, 2018-as Eurostat adatok alapján a magyar háztartások nettó pénzügyi vagyona az az évi GDP 109,5 százalékán állt, ami 0,2 százalékponttal magasabb, mint egy évvel korábban, a kiugróan dinamikus GDP növekedés miatt.

2018-ban ez az arány

Az osztrák szint 128, a német 131 százalék, ami nem kiugróan magasabb, mint a magyar, viszont az olasz 186, a svéd 196 vagy a holland 214 százalékos szint jelentős mértékben vezeti az európai mezőnyt.

Horváth András a háztartások vagyoni helyzetével kapcsolatban kiemeli, hogy az alapvető trend változatlan a vagyonszerkezetet tekintve,

a teljes állomány továbbra is dinamikusan növekszik, amiben az elmúlt negyedévben szerepe volt a vírushoz kapcsolódó állami kompenzációs programok kifizetéseinek is,

a készpénz továbbra is növekszik, a lakossági állampapírokat aktívan vásárolják a háztartások és a hitelfelvétel is egyre élénkebb. Ezen felül a vagyonszerkezetet értelemszerűen az általános hazai és globális makrogazdasági környezet mozgatta, az első negyedévben látott piaci beszakadások a negyedév végére erősen megjelentek a piaci folyamatoknak kitett eszközök árfolyamaiban és ez a második negyedévben a piaci folyamatoknak megfelelően jelentős pluszt mutató átértékelődések formájában többségében vissza is korrigált.

A háztartások vagyonának alakulása az elmúlt húsz évben:

Az 5000 milliárdot meghaladó készpénzállomány növekedésének megállításában ugyanakkor továbbra sem sikerül előrelépni, nem lehet a lakosság egy érdemi részét meggyőzni, hogy ne ezt a jelentős nemzetgazdasági költséggel rendelkező „megtakarítást" válassza, hanem valamely legalább az inflációt elérő hozamtermelő képességgel rendelkező instrumentumot. A MÁP Plusz esetében némi kiszorítási hatást lehet látni a többi eszközhöz kapcsolódóan, de ez alapvetően a hasonló hozam/kockázat paraméterekkel rendelkezőket érinti, de a vállalkozási részesedések is dinamikusan nőnek és a részvényeket is tovább vásárolta a lakosság a további korrekció reményében.