Több mint ezermilliárd forinttal segítette a vállalkozásokat a hiteltörlesztési moratórium

A moratórium teljes meghosszabbítása mellett időközben a vállalkozások számára új finanszírozási lehetőségek nyíltak meg 2020 második felében (mikro- és kisvállalkozásoknak szóló Széchenyi Kártya-hitelek) és 2021-ben (MFB Kamatmentes Újraindítási Gyorskölcsön). Az állami támogatású, kedvező, sokszor nullaszázalékos kamatú hitelek is ösztönzik a gazdaság szereplőit arra, hogy a moratóriumban lévő kölcsönök kiváltásával igyekezzenek nekik jobban megfelelő forrást szerezni – akár a túléléshez is. A moratóriumban lévő hitelek kiváltása sokszor kedvezőbb, mint a fizetési haladék: az új hitel alacsonyabb terheivel, kedvezőbb feltételeivel, valamint az – akár – ott is elérhető fizetési haladékkal szemben a régi hitelek meghosszabbodó futamideje és a moratórium alatt felgyülemlő nagyobb összterhe áll.

A moratórium az általános meghosszabbítást követően 2021. június 30-án jár le, a határidő közeledésével pedig mind többeket foglalkoztat a kérdés, hogy a nemzetközi összehasonlításban is kedvezőnek számító részletfizetési felfüggesztést lehet-e, szabad-e egyetlen lépésben megszüntetni, vagy szükség lehet-e annak fokozatosabb kivezetésére. A moratórium teljes meghosszabbításának leginkább a fizetési fegyelemre gyakorolt (moral hazard típusú) kockázatai lehetnek, miközben a teljes eltörlés szélsőséges negatív hatása a vállalati szektorban beinduló csődhullám lehet. A kölcsönt most nem törlesztők esetleges bedőlése láncreakciót válthat ugyanis ki, és a rizikót nemcsak a szállítói láncot érintő nem fizetés, hanem a beszállítók esetleges kiesése is növelheti.

A Századvég 2021 februárjában közvélemény-kutatást végzett a vállalati szektor körében a hiteltörlesztési moratóriummal kapcsolatos kérdések felmérése céljából, hogy megvizsgálja, milyen attitűdök kötődnek a moratóriumhoz, mennyiben segítette a részletfizetés felfüggesztése a cégek túlélését, és mennyiben jelentett csupán egyszerű tartalékot vagy jó lehetőséget a vállalkozások számára a fizetési haladék. Felmértük továbbá azt is, hogy a vállalkozások szerint szükség van-e esetlegesen a moratórium további meghosszabbítására.

A kérdések (és válaszok) vizsgálata előtt fontos kiemelni azonban, hogy a felmérésben szereplő cégek döntő többsége, ahogyan a magyar vállalkozások számottevő hányada, egyáltalán nem rendelkezett hitellel – sem a moratórium bevezetése előtt, sem az után. A magyar vállalkozások kétharmada banki hitel nélkül oldja meg a finanszírozását, amit visszaigazoltak a felmérés eredményei is. A megkérdezett vállalkozások 71,2 százaléka nyilatkozott úgy, hogy nem volt hitele a felmérés pillanatában és a moratórium időszaka alatt sem.

A banki finanszírozás hiánya az üzemméret növekedésével csökken: a mikrovállalkozásoknál a legnagyobb (75,7 százalék), a kisvállalatoknál is jellemző (52,8 százalék), a középvállalatok esetében is még magas (38,3 százalék) – míg a nagyvállalatokra egyáltalán nem jellemző. Ágazati szinten a mezőgazdaságban a legalacsonyabb a hitelállomány hiánya (47,8 százalék), míg az iparban, az építőiparban és a kereskedelemben (59,2 százalék, 64,2 százalék, illetve 63,2 százalék) „közepesnek mondható", a szolgáltatási szektorban pedig majdhogynem általános jelenség (77,8 százalék). Mindez azt is jelenti, hogy

a válságban legkevésbé érintett ágazatok cégei vagy a nagyobb ellenállóképességű szektorok esetében jellemző inkább a hitelkitettség, míg a potenciálisan a járványhelyzet és a korlátozások nyomán nehéz helyzetbe kerülő vállalkozásoknál nem annyira jellemző a banki finanszírozás, így ezeknél a moratórium hatása sem olyan jelentős.

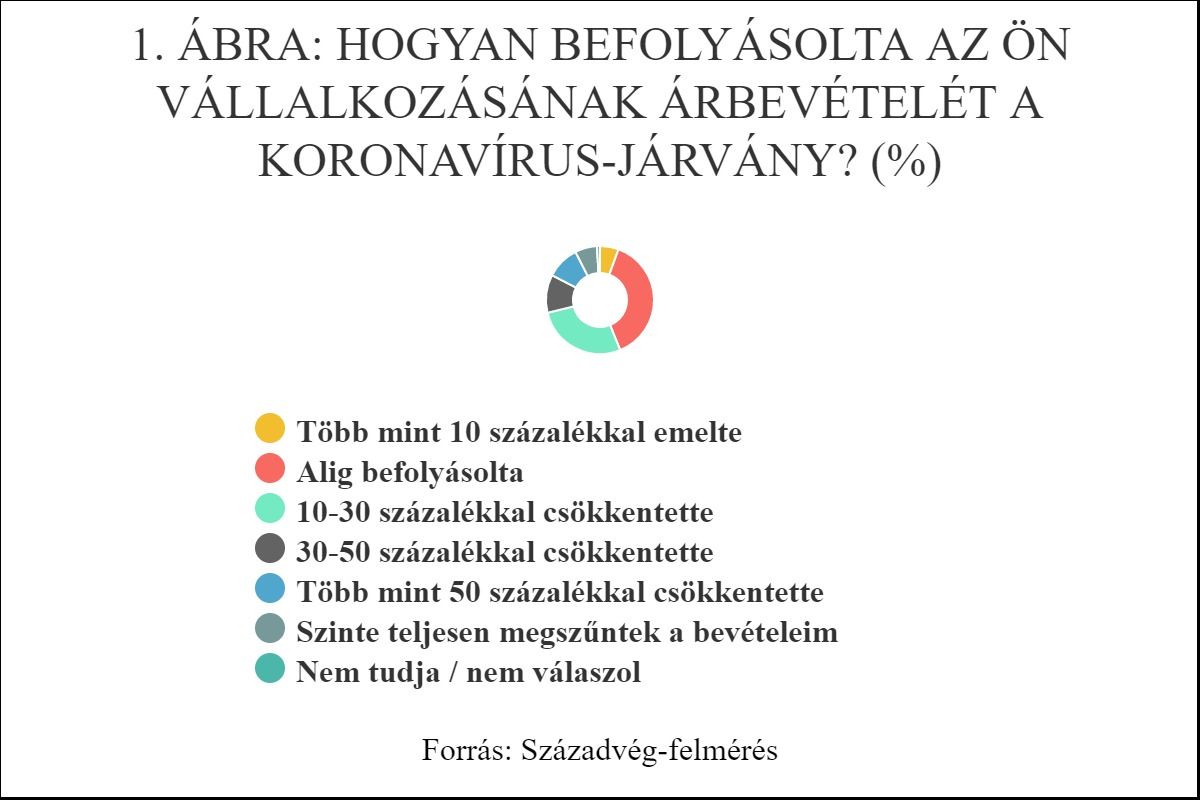

A felmérés tanúsága szerint ugyanis a válság leginkább a szolgáltató szektort érintette – bár minden ágazatban és szektorban gyakorolt negatív hatást egyes cégekre. A megkérdezett vállalkozásoknak összességében több mint 55 százaléka érzékelt jövedelemcsökkenést: 6,6 százaléknál teljesen megszűntek, 9,9 százalékánál több mint a felével estek a bevételek, míg 11,4 százalék nyilatkozott úgy, hogy 30-50, és 27,3 százalék úgy, hogy 10-30 százalék közötti mértékben csökkent a jövedelme. Változatlanságról 38,3 százalék számolt be, míg növekvő bevételekről 5,6 százalék.

A bevételek válság alatti alakulásában leginkább az ágazathoz tartozás tűnik döntő tényezőnek, az üzemméretet tekintve azonban inkább a közepes és nagyvállalatoknál volt jellemzőbb a bevételek változatlansága és/vagy a növekedése, míg a mikro- és kisvállalkozások veszítettek inkább a jövedelmükből. A mezőgazdaságban 67,4, az iparban 47,9, az építőiparban pedig 63,0 százalék volt a változatlan bevételről beszámolók aránya, vagyis rendre nagyobb az átlagnál, míg a csökkenést tapasztalóké az átlagosnál alacsonyabb. A kereskedelemben az átlagnál többen tapasztaltak növekedést (9,0 százalék), csökkenést (61,6 százalék), ugyanakkor kevesebben változatlanságot (27,9 százalék). A szolgáltatások esetében a vállalatok az átlagnál nagyobb arányban szenvedtek el bevételcsökkenést (59,8 százalék), továbbá esetükben volt a legmagasabb azok aránya, akik bevétele több mint felével csökkent, vagy teljesen elapadt (12,9; illetve 9,5 százalék).

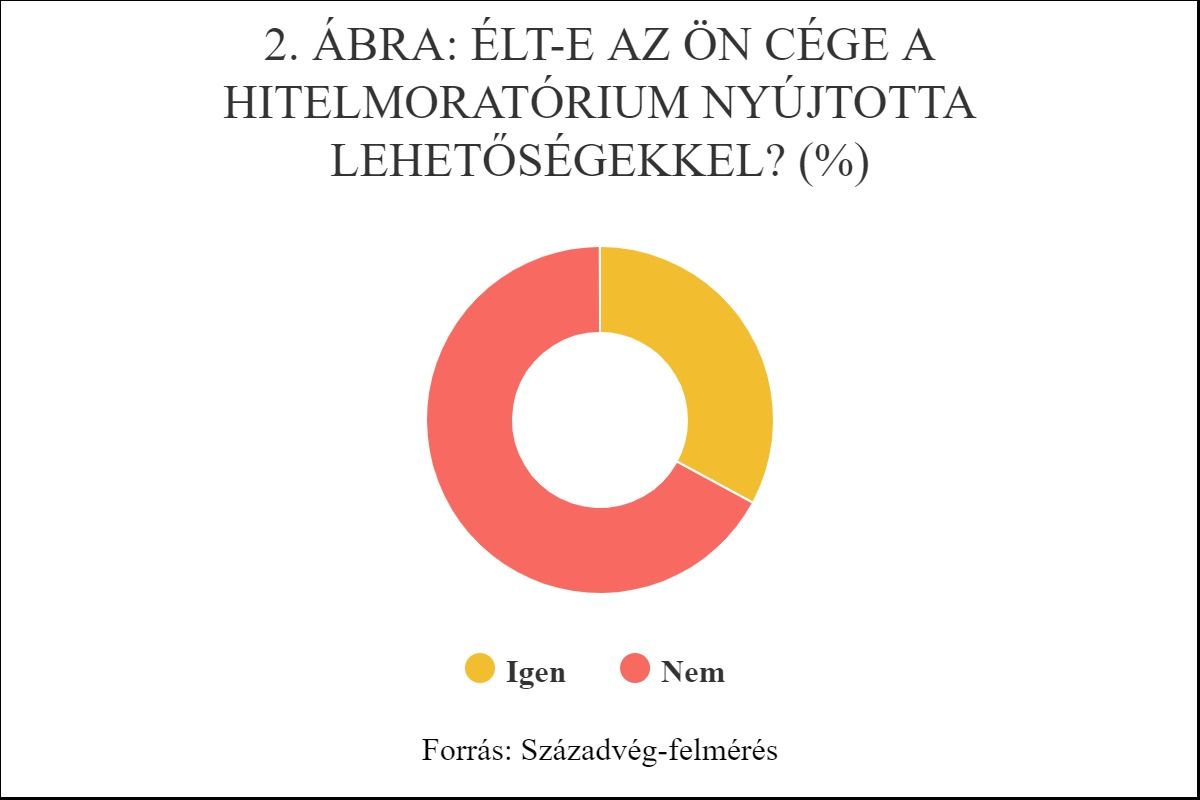

Visszatérve a moratórium hatására: a cégek azon kevesebb mint 30 százaléka közül, amelyek rendelkeztek hitellel, csak alig minden harmadik élt a moratórium nyújtotta lehetőségekkel. Ez az összes megkérdezett vállalatnak kevesebb mint a tíz százaléka.

Bár az alacsony mintaelemszám miatt óvatosan kell bánni az ágazatonkénti és vállalatméret szerinti bontással, azt azért látni az adatokból, hogy

vállalatméret és ágazatok szerint sincs jelentős különbség a moratórium választásában.

A felmérés adatai szerint a mikrovállalatok 31,0, a kisvállalkozások 34,9, míg a középvállalatok 38,9 százaléka élt a lehetőséggel. Ezzel szemben a legnagyobb arányban az építőiparban (37,9 százalék), míg legkisebb arányban az iparban (28,6 százalék) választották a moratóriumot.

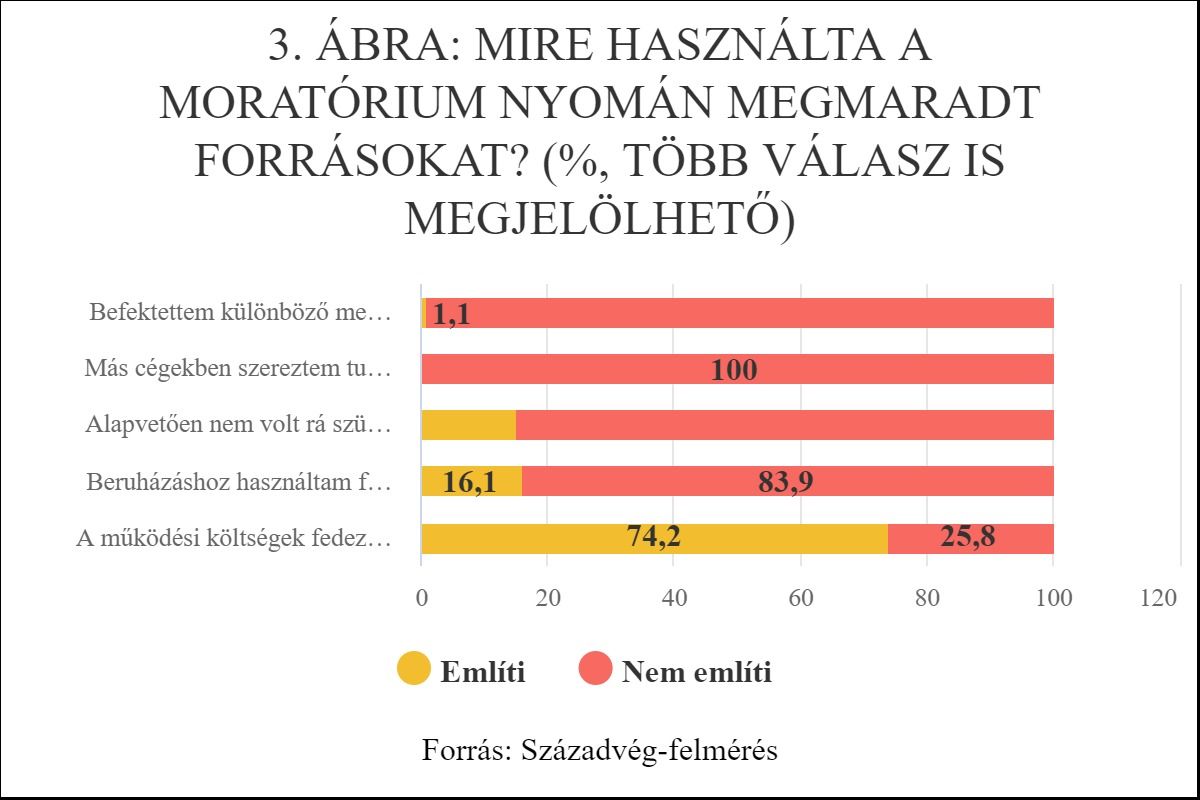

Azok közül, akik éltek a moratóriummal, a többség a pénzt a működési költségeinek finanszírozására fordította (74,2 százalék). E lehetőség esetében az átlagosnál kisebb volt az arány a középvállalkozások (57,1 százalék), a mezőgazdasági, illetve ipari vállalkozások (egyaránt 62,5 százalék), míg nagyobb a kisvállalatok (80,0 százalék) és az építőipari cégek (81,8 százalék) esetében. Beruházásra a megkérdezettek 16,1 százaléka használta fel a megmaradt forrást.

Ez az arány a kisvállalkozásoknál volt a legnagyobb (40,0 százalék), és a mikrovállalatoknál a legkisebb (8,1 százalék). Ágazatok szerint ez leginkább a mezőgazdaságban volt jellemző (37,5 százalék), míg legkevésbé az építőiparban (9,1 százalék) és a szolgáltató szektorban (9,3 százalék).

A megkérdezettek 15,1 százaléka nyilatkozta, hogy alapvetően nem volt rá szüksége, de biztonsági okokból igénybe vette a moratóriumot. Ez leginkább a középvállalatoknál volt jellemző (28,6 százalék), illetve a mezőgazdaságban (25,0 százalék), ám ez természetesen adódhat az alacsony mintaelemszámból is. Egyetlen olyan cég sem került a mintába, amely a megmaradó forrásokból más cégekben szerzett volna tulajdonrészt, illetve egyetlen olyan cég (szolgáltató szektorban működő mikrovállalkozás) volt, amely befektette a moratórium nyomán megmaradt forrásokat.

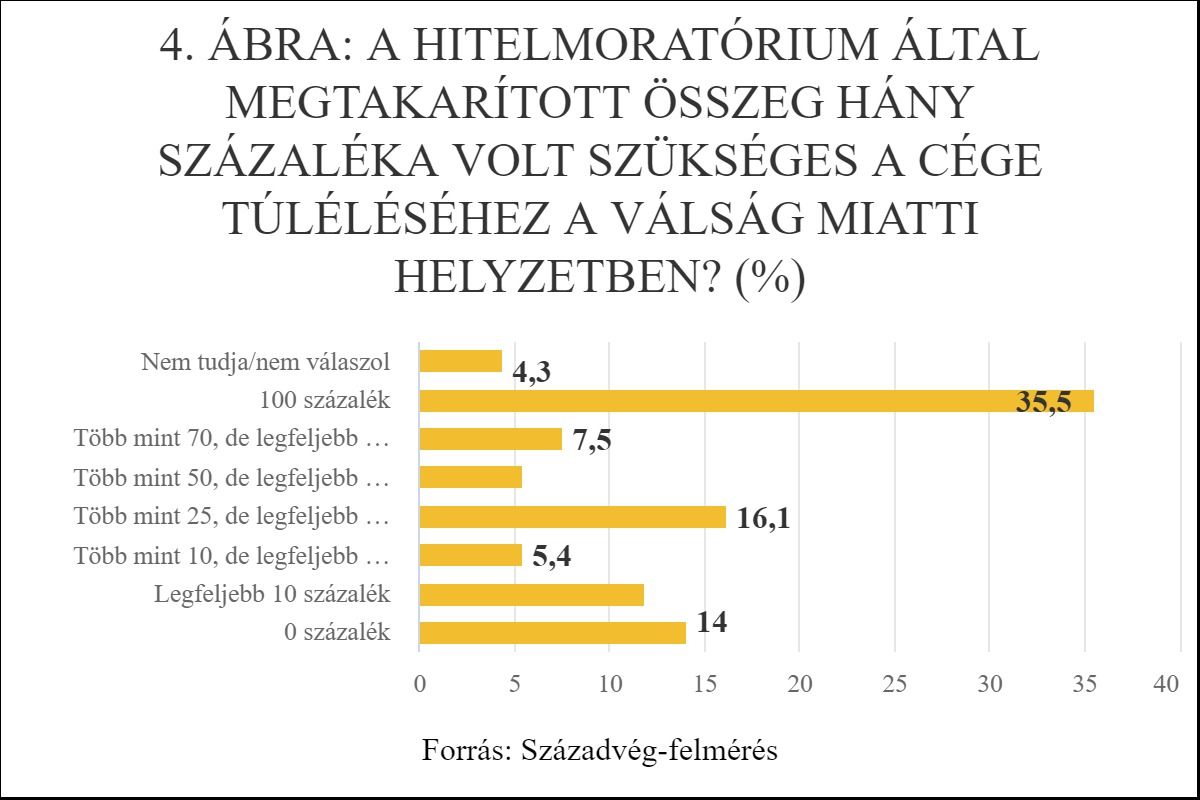

Ugyanakkor a túléléshez az érintett cégek közel 65 százalékának biztosan szüksége volt a moratóriumra – ennyien válaszolták azt, hogy legalább a megmaradó források 25 százaléka ezt a célt szolgálta. A megkérdezettek 14,0 százaléka nyilatkozott úgy, hogy a részletfizetések felfüggesztése után nála maradt pénzből egyáltalán semmi nem kellett a túléléshez, 11,8 százalék pedig azt, hogy legfeljebb 10 százalékban finanszírozta ezt, míg 5,4 százalék, hogy maximum 25 százalékban. Vállalatméret szerint a legnagyobb arányban a kisvállalkozásoknak kellett a forrás a túléléshez (66,2 százalék), míg legkisebb arányban a középvállalatoknak (43,9 százalék). Ágazatok szerint legnagyobb arányban a kereskedelemben kellettek a megmaradt források a túléléshez (61,8 százalék), ettől azonban nem sokkal maradt el az építőipar sem (59,1 százalék). Ebben a tekintetben a legalacsonyabb arány a mezőgazdaságban mutatkozott (29,1 százalék).

Mindez azt is jelenti, hogy a cégek mindössze 6 százaléka élt a moratóriummal amiatt, mert nehézségei lettek volna nélküle, miközben a többség nem számít hiteltörlesztési problémákra az év második felében sem.

A hitellel rendelkező vállalkozásoknak is csak 8,9 százaléka számít ilyen gondokra – a legmagasabb ez az arány a mikrovállalkozásoknál (10,1 százalék), míg a legkisebb a kisvállalatoknál (2,3 százalék). Ágazatok szerint leginkább a mezőgazdaságban és a kereskedelemben számítanak hiteltörlesztési problémákra (egyaránt 13,0 százalék), míg egyetlen olyan építőipari cég sem került be a mintába, aki ettől tartana.

Jellemző, hogy minél jobban csökkentek egy cégnek a bevételei, annál jobban tart attól, hogy a második félévben nem tud törleszteni. Míg a növekvő bevételt tapasztalóknál ez az arány 0 százalék, a változatlan bevétellel rendelkezőknél pedig 0,9 százalék, addig 10-30 százalékos kiesés mellett 8,3; 30-50 százalékos kiesés esetén 14,3; 50 százalék feletti kiesés esetén 26,1 százalék, teljes bevételkiesés esetén pedig 47,1 százalék.

A hiteltörlesztési moratóriummal élők 12,9; míg az azt igénybe nem vevők 6,9 százaléka érzi úgy, hogy törlesztési nehézségei lesznek a második félévben.

Nem meglepő módon így a moratórium meghosszabbításával is az azt igénybe vevők értenek egyet jobban. A hitelmoratóriummal élők 54,8 százaléka hosszabbítaná meg a moratóriumot, míg az azt igénybe nem vevőknél ez az arány 42,1 százalék. Ám nem látszik eltérés az igen válaszok arányában a szerint, hogy valaki rendelkezett-e hitellel, míg vállalatméret szerint sem jelentősek az eltérések. Az egyetértők száma a mikrovállalkozásoknál volt a legnagyobb (48,9 százalék), míg a középvállalatoknál a legkisebb (41,7 százalék). Ágazatok szerint leginkább a kereskedelemben támogatják a moratórium meghosszabbítását (53,2 százalék), őket követik a szolgáltatások (48,9 százalék), a mezőgazdaság (47,8 százalék), az ipar (42,3 százalék) és az építőipar (34,6 százalék) vállalatai.

A csökkenő hitelállományról beszámolók 53,9; a növekvő hitelállománnyal rendelkezők 49,2; a hitel nélküliek 48,7; míg a változatlan hitelállománnyal rendelkezők 42,7 százaléka hosszabbítaná meg a moratóriumot.

Az árbevétel-kiesés növekedésével egy egyértelmű, növekvő trend látszik a hitelmoratórium fenntartása iránti igényben, bár az eltérések itt is viszonylag csekélyek.

Mindebből azt a következtetést vonhatjuk le, hogy a moratórium fenntartása iránti igény azokban erősebb, ahol nagyobb a bizonytalanság a jövővel kapcsolatban – amit magyarázhat a vállalat mérete vagy a működési területe, ágazata is. Azok, akik igénybe vették a lehetőséget, nagyrészt annak célja szerint – saját működésük finanszírozására és fenntartására – használták azt fel, és csekély a rendszerben a potyautasoknak tekinthető vállalkozások száma.

Ugyanakkor látható, hogy a vállalkozások döntő többsége életképes, a moratórium esetleges megszüntetésével sem várható jelentős és általános csődhullám, miközben lehetnek – ugyan nem túl nagy, de azért már érezhető számban – olyan vállalkozások, amelyeket egy azonnali, teljes körű megszüntetési lépés kilátástalan helyzetbe hozna.