5 gyakorlati tipp építési hitelt igénylőknek

Hőn áhított otthonunk felé 2 úton indulhatunk el: belevághatunk a már meglévő ingatlanunk bővítésébe, vagy felépíthetjük mi magunk álmaink házát - az első téglától az utolsó simításokig.

Akármelyik utat is válasszuk, két dolog szinte biztos:

nem lesz könnyű menet

a végeredmény miatt megéri majd.

Célunk elérésében sokat segítenek a bankok által kínált építési hitelek, ezek útvesztőiben azonban könnyű eltévedni - az esetleges buktatókról nem is beszélve. Tippjeink segítségére lesznek kitalálni a labirintusból, és elérni a régóta vágyott álomotthont.

Először is érdemes azzal kezdeni, hogy megismerjük ezen konstrukciók lényegét és legfontosabb jellemzőit.

Az építési konstrukciók a hitelpiac egyik legbonyolultabb szereplői, ugyanis számos egyedi tulajdonsággal rendelkeznek, amelyekről talán még nem is hallottunk korábban.

Leginkább az teszi különlegessé ezeket a termékeket, hogy más hitelekkel ellentétben az építési céllal igényelt kölcsönt a bankok nem egy összegben, hanem több - jellemzően 3-4 - részletben adják oda. Ezt nevezzük szakaszos folyósításnak.

A felvehető pénzösszeg 500 ezer és 60 millió - vagy egyes bankoknál 75 millió - forint között állapítható meg, a futamidő pedig átlagosan 5 évtől 30-35 évig terjedhet. Változó és fix kamatozású lehetőségek is elérhetőek.

A talán leglényegesebb tényező pedig az, hogy az igényelhető hitel mértéke a telek és az ingatlan várható összértékének maximum 80 százalékát teheti ki, a többit tehát önerőből kell biztosítanunk.

Ez a termék főként azoknak ajánlható jó szívvel, akik kompromisszumok nélkül, a saját igényeikhez és ízlésükhöz igazodva szeretnék felépíteni otthonukat, illetve azoknak, akik a család bővülése miatt már szűknek érzik meglévő, ám alapvetően jó lehetőségeket rejtő ingatlanjukat.

Mindezek mellett ezek a célhoz kötött hitelek jóval kedvezőbbek is, mint például a szabad felhasználású jelzáloghitelek. Persze csak akkor, ha valóban a céljainkhoz leginkább illeszkedő konstrukciót választjuk.

Épp ezért elengedhetetlen, hogy körültekintően járjunk el az építési kölcsön igénylésekor. Az alábbi 5 lépést követve viszont szinte garantált a siker.

A megszámlálhatatlan ajánlat és a pénzintézetek eltérő feltételrendszere könnyen fejfájást okozhat - érhető módon.

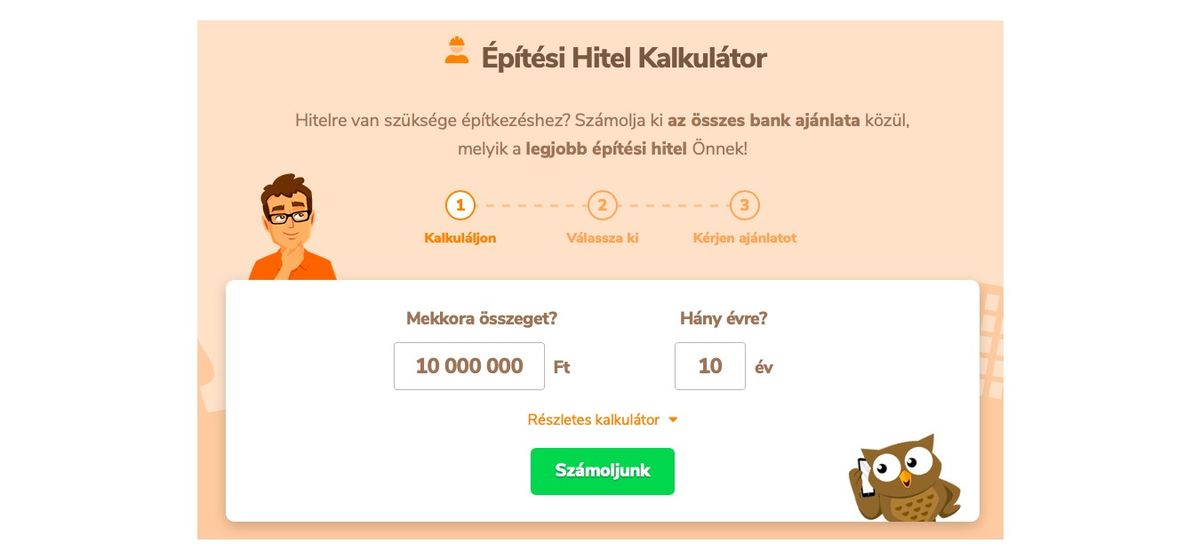

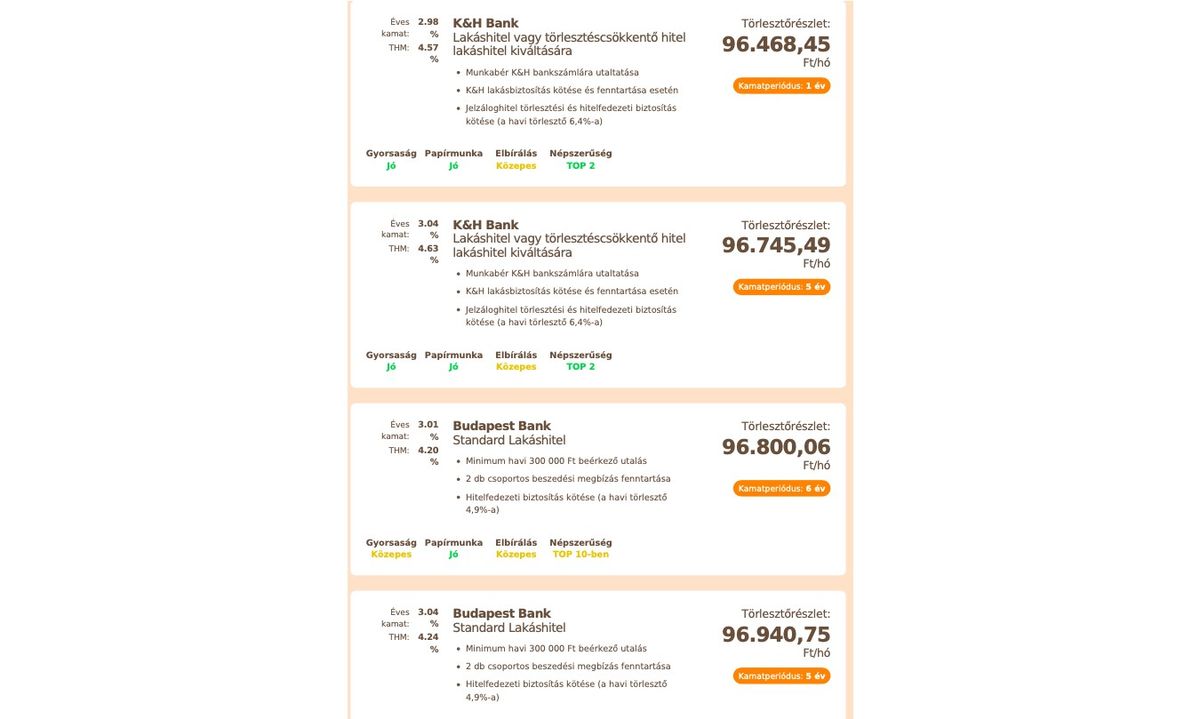

Az előzetes tervezést és számolást egy építkezés kapcsán nem tudjuk megspórolni - az erre szánt időt és energiát viszont annál inkább! Egy innovatív hitel-összehasonlító kalkulátor segítségével például egy csapásra tisztábban láthatunk.

Megnézhetjük, hogy milyen banki ajánlatokkal találkozhatunk, ha például 10 millió forintot szeretnénk felvenni 10 éves futamidőre. A felkínált termékeket pedig törlesztőrészlet vagy THM alapján rendezhetjük sorba.

Emellett ne féljünk akár már az első lépéseknél felkérni egy megbízható, független hitelszakértőt, aki díjmentesen segít eligazodni az útvesztőben és kiválasztani a számunkra legmegfelelőbb terméket, hogy álmaink tényleg valóra váljanak - felesleges bosszúságok nélkül.

Jó, ha tudjuk, hogy nincs semmi akadálya annak, hogy építési hitelünket más, akár támogatott konstrukciókkal kombináljuk.

A gyermeket tervező és/vagy nevelő pároknak például remek lehetőség a Családi Otthonteremtési Kedvezmény (CSOK) és a mellé igényelhető kölcsön, az úgynevezett CSOK Hitel, vagy a Babaváró hitel igénybevétele.

A lehetőségek halmozása esetén viszont feltétlenül figyeljünk oda, hogy a különböző támogatásokat és hiteleket ugyanattól a banktól igényeljük - ezt leginkább a jelzálog bejegyzése miatt célszerű betartani.

Ügyeljünk továbbá arra is, hogy nem verhetjük magunkat akármekkora adósságba, akármilyen kedvező konstrukciókról is van szó. Rendelet szabályozza ugyanis azt is, hogy fizetésünk mekkora részét vihetik el a törlesztőrészletek.

Ahhoz, hogy megkapjuk a vágyott hitelösszeget, több feltételnek is meg kell felelnünk:

legyünk nagykorúak

a futamidő lejártakor maximum a 70. életévünkben járjunk

ne szerepeljünk az úgynevezett “rossz adós” listán (KHR, korábban BAR)

ne legyen tartozásunk a NAV felé

és rendelkezzünk elegendő igazolható jövedelemmel.

Ha nem egy teljesen új ház felépítésére vállalkozunk, hanem a már meglévő otthonunkat szeretnénk bővíteni, akkor kikötés az is, hogy a munkálatok eredményeképp egy külön bejáratú, önálló lakrész jöjjön létre.

A hiteligényléshez szükségünk lesz a kivitelezők költségvetési tervére, a műszaki tervre, és természetesen egy építési engedélyre is.

A telek meglétén túl pedig fel kell mutatnunk a szükséges önerőt is, amelyet beépítettünk az ingatlanba. Ha pedig élünk az államilag támogatott lehetőségekkel, az alapanyagok és a munkálatok legalább 70 százalékáról számlákat kell bemutatnunk.

A utolsó hitelrészlet folyósításának feltétele pedig nem más, mint a használatbavételi engedély.

Ha biztosra akarunk menni - és miért ne akarnánk -, akkor az önerőn felül is képezzünk tartalékot, hogy egy-egy váratlan helyzet ne okozhasson olyan finanszírozási problémákat, amelyek miatt hónapokra vagy akár évekre le kelljen állítani az építkezést.

Előfordulhat ugyanis, hogy a bank értékbecslője úgy látja, hogy még nem értük el azt a készültségi állapotot, amellyel megkaphatjuk a hitel következő részletét a munkák folytatásához. Ha pedig a kölcsön előző hányada már elfogyott, akkor bizony a többletköltség könnyen a családi kassza rovására mehet.

A tartalék felhalmozása emellett azért is okos dolog, mert egy elhúzódó építkezés során akár a költségvetési terv is változhat, ám a már megigényelt hitelösszegen szinte lehetetlen változtatni. A háznak viszont el kell készülnie, hogy lakhassunk valahol, nem igaz?

A hitel kiutalt részletei után természetesen már fizetnünk kell a havi törlesztőrészletet, ám a fennmaradó, még nem folyósított összegnek is van költsége, az úgynevezett rendelkezésre tartási díj.

Mindemellett pedig számolnunk kell még néhány felmerülő kiadással, egyebek közt az értékbecslési díjjal, a tulajdoni lap másolatának árával, illetve a közjegyzői hitelesítés és a jelzálogbejegyzés költségével.

Természetesen a bankok eljárásrendje más és más, gyakori, hogy egyes díjtételeket különböző kedvezmények keretében átvállalnak helyettünk a pénzintézetek, ezekről is érdemes előre tájékozódnunk.

A fentiekből jól látszik, hogy megéri körültekintően elindulni az úton, amelynek végén álmaink otthona vár ránk.

A titok csak a megfelelő tájékozódásban, az alapos tervezésben és a helyes választásban rejlik. Ez utóbbit pedig jobb, ha nem a szerencsére, hanem egy tapasztalt szakemberre bízzuk, az okos döntéssel ugyanis idegeskedést, időt és akár több millió forintot is megspórolhatunk.

Ha ezeket a tanácsokat megfogadjuk, a munkálatok végeztével biztosan nem bosszankodva, hanem mosolyogva vesszük majd át álmaink ingatlanának kulcsait.