Még rettegnek a hiteltől a magyarok

Sokan megégették magukat a hitelekkel, és nincsenek jó tapasztalataik a bankokkal sem: a 2008-ban kirobbant pénzügyi válság hatásai máig érezhetők. A Bankmonitor annak járt utána, hogyan alakult a lakossági hitelezés Európában a válság kitörése óta.

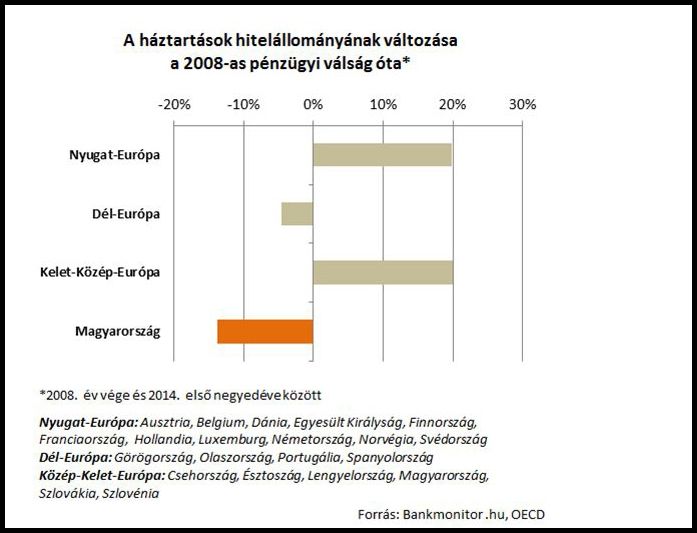

Európában 2008 óta 20 százalék körül nőtt a lakosság hitelállománya, kivételt csak a legnehezebb helyzetben lévő dél-európai országok jelentenek. De még a válság fogalmával összeforrt Görögországban is nagyobb volt a lakosság hitelfelvételi kedve, mint Magyarországon.

Míg a görögöknél az elmúlt hat évben mindössze 3 százalékkal esett vissza a lakosság hitelállománya, Magyarországon a visszaesés 14 százalék volt. A visegrádi országokkal összehasonlítva még inkább szembeötlő az eltérés: Csehországban 25 százalékkal, Szlovákiában és Lengyelországban pedig 50 százalék felett bővült a lakosság hitelállománya az elmúlt öt év során.

Természetesen Magyarország esetében nem lehet eltekinteni attól, hogy a válság előtt a kihelyezett hitelek több mint 90 százaléka devizaalapú volt, és a forint gyengülése önmagában is jelentősen növelte a lakosság adósságállományát. Ha a forintgyengüléstől eltekinthetnénk, akkor 30 százalék lett volna a hitelállomány csökkenése.

Tavaly már éledezett a magyar hitelpiac: a lakáshitel és a személyi hitel kihelyezése is jelentősen bővült. Az előbbié 60, az utóbbié 30 százalékkal. Ám a robosztus számok is még csak a gödör aljáról való elrugaszkodást jelzik, hiszen mindkét hiteltípus kihelyezése így is drasztikusan (40-60 százalékkal) elmarad a válság előtti szinttől.

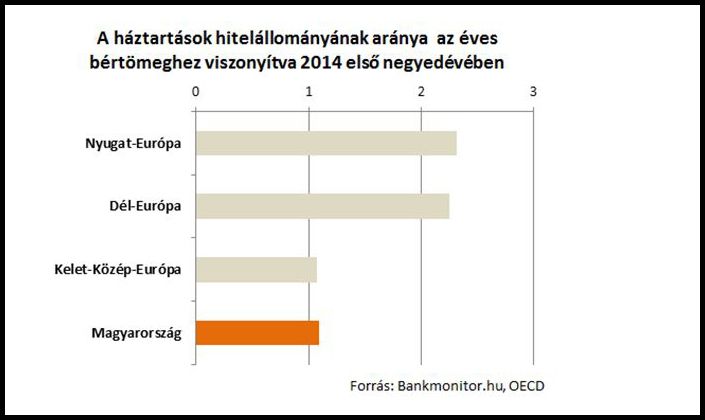

Az eladósodottság abszolút szintjét két megközelítésben vizsgáltuk. Elsőként a teljes éves bérhez viszonyított adósságállományt vettük górcső alá: hány évnyi bérnek felel meg a lakosság adóssága? Ahogy az alábbi ábránkon látható, Magyarországon valamivel több, mint egy évnyi keresettel egyezik meg a hitelállomány. Ez szinte teljesen azonos a kelet-közép-európai átlaggal, és kevesebb mint fele a dél- és nyugat-európai átlagnak. Az összehasonlítást némileg torzítja, hogy Magyarországon még mindig magasabb lehet a feketén fizetett bérek aránya, mint az a régióban jellemző.

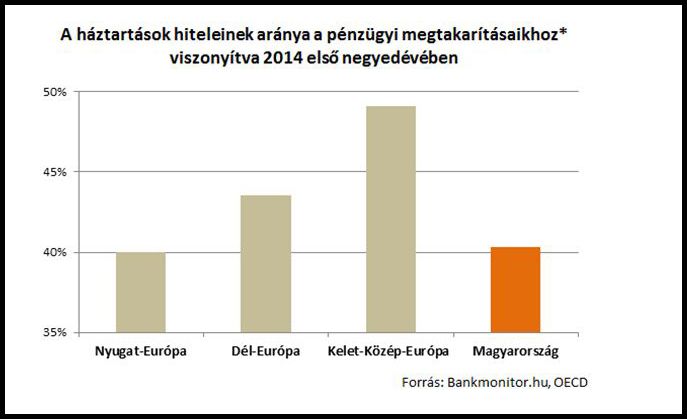

Az eladósodottság abszolút mértékének második mérőszámát a hitelállomány pénzügyi megtakarításokhoz viszonyított arányában fejeztük ki. Magyarországon az összes lakossági hitel értéke a teljes megtakarítási állomány 41 százalékát teszi ki. Ez szinte pontosan megegyezik a nyugat-európai átlaggal, és egyben jelentősen elmarad szűkebb régiónk közel 50 százalékos értékétől.

Mindkét megközelítésben is azt láthattuk, hogy Magyarországon a lakosság eladósodottsága nem tekinthető jelentősnek. Fontos kiemelni, hogy a fenti számok még nem tartalmazzák a bankok által az idei második negyedévben a lakosság számára visszafizetendő 900 milliárd forint hitelállomány csökkentő hatását. Az valamivel több, mint 10 százalékkal azonnal tovább fogja mérsékelni a magánszemélyek adósságát.

Nem valószínű, hogy Magyarországon egyik pillanatról a másikra ismét bízni kezdenek a hitelezésben. Vannak azonban olyan tényezők, melyek kétségtelenül fokozatos élénkülését jeleznek:

Az aktuális hitelkínálatot a lakáshitelek vonatkozásában az alábbi űrlap kitöltésével tekintheti át: