Egyre fokozódik a Wizz Air-láz

Magyar sikersztori Londonban!

Tőzsdére megy a Wizz Air, jelentette be ma reggel hivatalosan is a magyar fapados légitársaság, így egy hosszú idő óta várt IPO-ra kerülhet sor Londonban. Habár nem Budapest lesz az otthona a részvénynek, mindenképpen nagy tettről van szó nemzetközi értelemben is.

Ráadásul attól, hogy nem hazánkban jegyzik majd a részvényeket, attól az Investor Trader ügyfelei még könnyedén kereskedhetnek majd a papírokkal, ugyanis rendszerünkben elérhető a londoni piac is! Természetesen a jövőben is folyamatosan beszámolunk majd a Wizz Airrel kapcsolatos hírekről, és mélyebb elemzésekkel is jelentkezünk időről-időre.

Tőzsdére megy a Wizz Air

Ahogy arról mi is beszámoltunk korábban, a Wizz Air bejelentette, hogy Londonban szeretne tőzsdére menni, és a részvénykibocsátás során nagyjából 200 millió eurónyi tőkét vonnának be. Habár az összeg a Wizz Air méreteihez képest is meglehetősen nagy szám, ez még bőven változhat ahogyan haladunk előre a folyamatban.

A Wizz Air az IPO-val elsősorban mérlegét erősítené meg, hogy sokkal rugalmasabban tudja finanszírozni jövőbeni terjeszkedéseit, valamint eszközvásárlásait, derül ki a szándéknyilatkozatból. Egyébként a cég repülőgép flottáját is bővítené a jelenlegi 50 darabról 82-re 2017 végéig, és ennek finanszírozásához is szükség lesz tőkére. Egyébként összesen 64 darab új Airbus A320-ast venne a társaság 2017 végéig, tehát az új beszerzések felével a meglévő állományt frissítenék.

Mi az IPO?

A reggeli sajtótájékoztatón elmondták, elsősorban az intézményi befektetőket célozzák, míg a jelenlegi tulajdonosok eladnának valamennyit részesedésükből, köztük a legnagyobb tulajdonos, az Indigo Partners is. Egyébként piaci pletykák már arról szólnak, hogy lényegében meg is vannak azok a nagybefektetők akik lejegyzik majd a részvények nagy részét, persze biztosat egyelőre nem tudunk. Viszont a vezérigazgató, Váradi József hozzátette, hogy ő szeretne azért továbbra is részvényesek között maradni, tudósított a helyszínről a Portfolio.hu.

Mekkora a cég?

De hol is áll a Wizz Air legfőbb, tőzsdén jegyzett versenytársaihoz képest? Ha a két legnagyobb vetélytársával, a Ryanairrel és az easyJettel hasonlítjuk, akkor elég kicsi még a cég, hiszen a márciusban záruló legutóbbi pénzügyi évében 13,9 milliós utasforgalmat bonyolított le. Míg ugyanezen időszak alatt a Ryanair 81,7 millió főt, míg az easyJet legutóbbi, szeptemberben záruló pénzügyi évében valamivel több mint 60 millió utast szállított.

A Wizz Air árbevétele az elmúlt öt évben éves átlagban 22 százalékkal növekedett, ami igen tekintélyes bővülés. A legutóbbi üzleti évében pedig sikerült átlépnie az 1 milliárd eurós bevételt, ez viszont még jóval elmarad főbb tőzsdei riválisai mögött. A Ryanair öt milliárd eurós bevételt ért el ugyanezen időszak alatt, hasonlóan az easyJet legutóbbi üzleti évi eredményéhez (5,1 milliárd euró).

Persze attól, hogy sokkal kisebb a cég még nem jelenti azt, hogy ne lehetne majd akár jó befektetési lehetőség. Már csak azért sem mert növekedési üteme kisebb cégként jóval meghaladja a régóta a piacon lévő versenytársakét. Ha azt nézzük, hogy az ötéves átlagos növekedési ütem például a Ryanair és az easyJet setében 14, és 13,5 körüli volt, akkor a Wizz Air 22 százaléka ehhez képest meglehetősen impozáns.

Mivel a cég még nem tette közzé az elmúlt évek adatait, így csak a most közölt legutóbbi számokból, illetve az elérhető Wizz Air Hungary Kft. beszámolóiból tudunk dolgozni. Később az IPO folyamatban majd kell kapnunk hosszabb távra visszamenő konszolodált adatokat is.

Ultra fapados stratégia

A Wizz Air egy ultra alacsony költséggel működő fapados légitársaságként tekint magára (Ultra low-cost carrier, ULCC). Ennek a stratégiának a lényege, hogy a repülőjegy ára nagyon alacsony, viszont az összes többi szolgáltatásért (csomag, helyjegy, nagyobb lábtér, stb.) külön kell fizetni. Ráadásul a Wizz Air főleg a másodlagos repterekre repül (65%), ahol alacsonyabbak a díjak és egyéb költségek, mint a kiemelt reptereken.

Ez pedig elég jó stratégiának bizonyul, hiszen az IPO szándéknyilatkozatból kiderül, hogy a jegyáron kívüli bevételei jelentősen nőnek. Míg a 2010-es üzleti évben 25,9 százalékot tettek ki, addig a márciusban záruló 2014-es évben már 34,9 százalékkal részesedtek a teljes árbevételből. A társaság szerint ez az egyik legmagasabb szám az európai fapadosok között. Ezt támasztja alá, hogy a Ryanairnél például ezek a jegyárakon kívüli bevételek közel 25 százalékot tettek ki, míg az easyJetnél piaci információk szerint nagyjából 20 százalék körüli értékek lehetnek.

De az egy utasra jutó ilyen kiegészítő bevétel is a Wizz Airnél a legmagasabb (25,4 EUR), míg ugyanez a Ryanairnél 15 euró körüli volt a 2014-es pénzügyi évben.

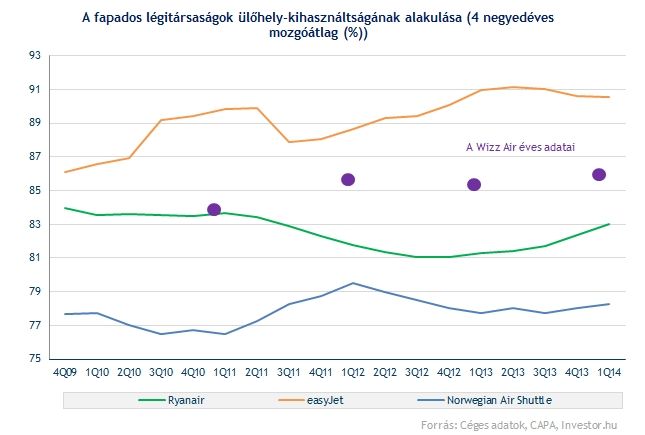

A hatékonyságot mérő mutatókban is jól áll a cég, ülőhely kihasználtsága például jobb, mint a Ryanairé, ellenben az easyJetétől még elmarad.

Még jobban áll viszont a versenytársakhoz képest az üzemanyagköltségek nélküli ülőhelykilométerre jutó költségekben (ex fuel CASK), ami fontos hatékonysági mérőszám az iparágban (minél alacsonyabb, annál jobb). Az easyJetnél lényegesen alacsonyabb a Wizz Air mutatója, de úgy tűnik már a Ryanairt is sikerült felülmúlni ezen a területen. (A márciusban záruló évére még nem közölt hivatalos CASK számokat az ír fapados). Egyébként a Wizz Air a közzétett dokumentációja szerint az üzemanyagköltségek nélkül számított CASK mutatója 2007-től 2,2 százalékponttal javult.

A legnagyobb a régióban

A Wizz Air egyébként a legnagyobb fapados légitársaság Közép-Kelet-Európában, de még tovább szeretnének terjeszkedni, elsősorban kelet felé. Növekedés pedig lehet a piacban, hiszen például a fapados penetráció nagyjából 20 százalékos volt a régióban, míg Nyugat-Európában kb. 35 százalékos a 2014-es pénzügyi évre nézve, derül ki az Innovata felméréséből, ami a Wizz Air IPO dokumentumában olvasható. Ráadásul Közép-Kelet-Európa 0,36 ülés/fő mutatóval rendelkezett 2014-ben, míg ugyanez a szám Nyugat-Európában 1,58-as volt, vagyis ez alapján is van még potenciál a piacban.

Mennyit érhet a Wizz Air?

Bár a szándéknyilatkozatból egyelőre nem derült ki, hogy milyen áron és mennyi részvényt adna el a Wizz Air, a tőzsdén forgó legnagyobb vetélytársak mutatószámaiból tudunk egy becslést adni a Wizz Air majdani kapitalizációjára is. De hozzá kell tenni, hogy ezek még csak nagyon durva becslések.

A Ryanair és az easyJet 12 havi előretekintő P/E rátáit (átlag: 13,5) és a Wizz Air legutóbbi üzleti évében elért nettó profitját felhasználva (89 millió euró) 1,2 milliárd eurós kapitalizációt kapunk. Habár ez nem kis szám (forintban kb. 365 milliárd forint), de még ez is eltörpül a Ryanair (10 milliárd euró), vagy az easyJet (7,5 milliárd euró) piaci kapitalizációja mögött. Ha belevesszük a tradícionális légitársaságokat is a számolásba, akkor ettől valamivel kisebb szám jön ki (1,07-1,1 milliárd euró).

Az EV/EBITDA mutatót jelenleg talán azért nem szerencsés használni, mert a Wizz Air olyan EBITDA-t tett közzé, amiben nincsenek benne a különböző bérleti költségek, míg a versenytársainál ez szerepel benne. Ha ettől most eltekintünk, akkor a Ryanair és az easyJet átlagával (7,7) számolva egy 1,8 milliárd eurós érték adódik, míg mind a hét légitársaság átlagával 1,2 milliárd euró.

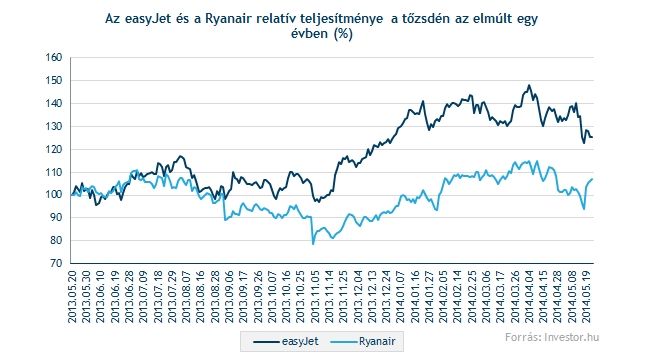

Egyébként a fapados légitársaságok körül nem olyan rossz a hangulat, bár igaz, hogy hatalmas szárnyalást már nem produkált idén a két legnagyobb versenyző. A Ryanair azért egy 15 százalékos plusz fel tud mutatni, míg az easyJet 3,5 százalékkal került feljebb január elejétől. Az utóbbi időszakban pedig főként az orosz-ukrán konfliktust szenvedték meg a légitársaságok részvényei a tőzsdén, azonban ebben az ügyben is kisebb fellélegzést lehet látni mostanság.