Így érdemes kiváltani a hitelünket

A devizahitelesek az elszámolólevél felbontása után a két bűvös számot, a visszatérítés összegét és az új törlesztőrészletet keresik. Arról sokan megfeledkeznek, hogy ha elfogadják a bank ajánlatát, az immár forintosított hitel törlesztőrészlete 3 havonta változhat.

Tehát nemcsak az a kérdés, van-e alacsonyabb törlesztőrészlet, hanem az is, hogyan tehetjük kiszámíthatóvá a visszafizetést.

A forintosított hitelek törlesztőrészlete 3 havonta változhat, mert a kamat alapját a 3 hónapos BUBOR (budapesti bankközi forinthitel-kamatláb) határozza meg.

A kamat másik összetevője, a kamatfelár a hátralevő futamidő alapján három-, négy- vagy ötévente nőhet vagy csökkenhet. Az induló kamatfelár minimum 1 százalék, de maximum 4,5 százalék lehet. Így a forintra átváltott lakáshitel ügyleti kamata 3,1 és 6,6 százalék közé esik.

A BUBOR értéke (1,7%) szorosan követi a jegybanki alapkamat (1,8%) alakulását, így az újraindított kamatvágási sorozat még alacsonyabb törlesztőrészletet eredményez a rövid kamatperiódusú (referenciakamathoz kötött) forintosított hitelek esetén. A várakozások szerint a következő egy-másfél évben változatlanul kedvező kamatkörnyezetre számíthatunk. Ám minden sorozat megszakad egyszer.

Az átlagos devizahiteles számára a futamidőből még több mint 10 év van hátra, így szinte biztosra vehető egy későbbi kamatemelés.

Mivel forinthitelről van szó, már csak kamatkockázatról beszélhetünk, és ha 1 százalékkal megemelkedik a hitelünk kamata, akkor a havi törlesztőrészlet több mint 5 százalékkal lesz magasabb.

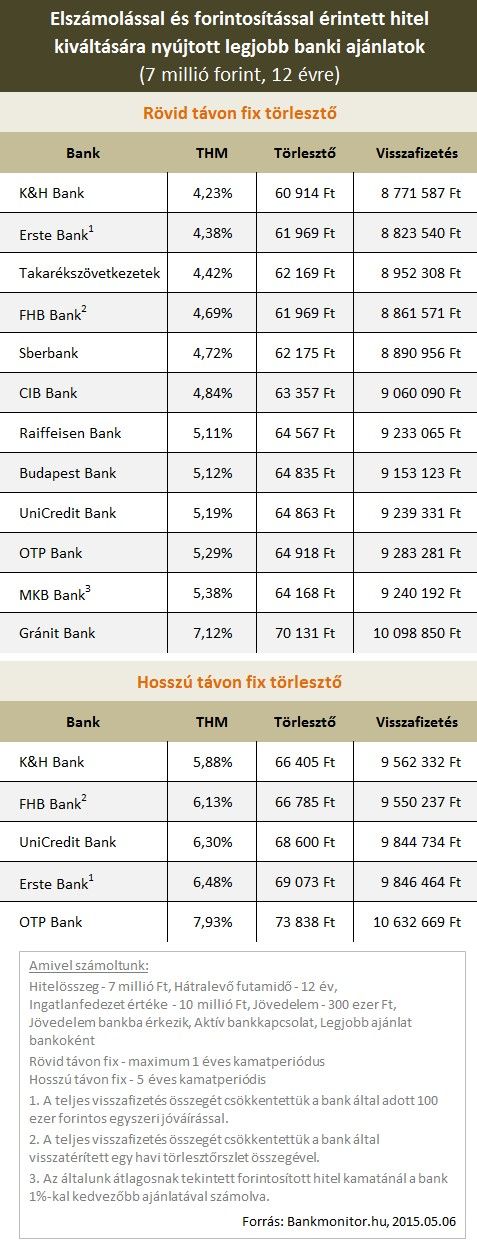

Egy új hitellel viszont hosszabb időre, akár 3, 5 vagy 10 évre is rögzíthető a havi törlesztés, de ennek a biztonságnak ára van. A kiszámíthatóságért cserébe ugyanis némiképp magasabb törlesztőrészletet kell fizetni.

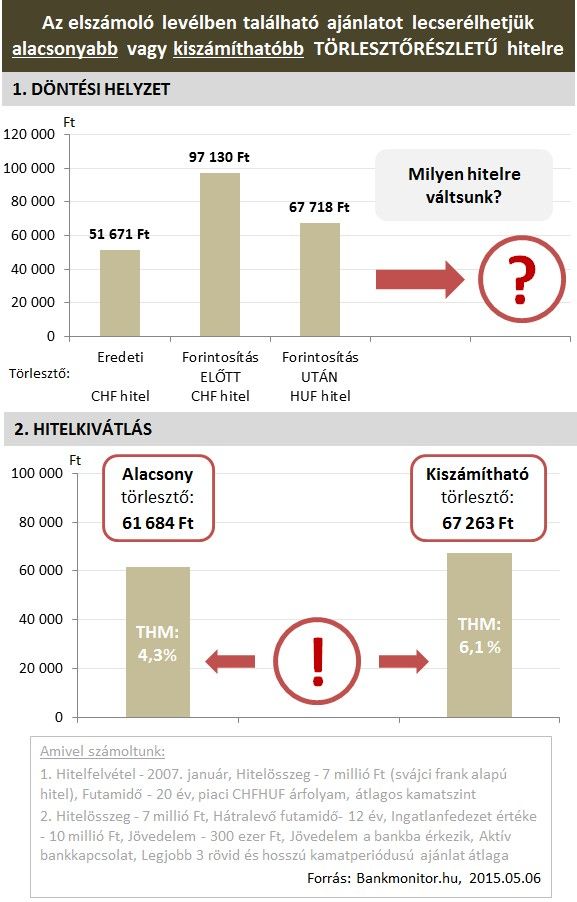

Az ábrán szereplő példában egy 2007-ben, 20 évre felvett, 7 millió forintos svájci frank alapú hitel szerepel. Az elszámolást és forintosítást követően az adósnak a hátralevő 12 éves futamidő során havi 68 ezer forintos részletet kell fizetnie.

De most kell nagyon észnél lenni, ugyanis a levél kézhezvételét követően egy egyszerű hitelkiváltással testre szabhatjuk a hitelünket:

A két opció között havi szinten alig több mint 5 ezer forint található, ami egy 2 százalékpontos kamatemelkedésnek felel meg.

Azt kell mérlegelni, hogy hajlandóak vagyunk-e 10 százalékkal magasabb törlesztőt fizetni a nagyobb biztonságért cserébe, vagy sem.

A Bankmonitor kalkulátorával megtudhatja, mennyivel csökkentheti a törlesztőrészletét.

További jó hír a pontosan törlesztőknek, hogy a bankok közötti verseny fokozódik. Ráadásul a rendkívül kedvező ajánlatok mellett a bankoknak nem kell betartaniuk (forintosított hitelek kiváltásánál) az új, idei évtől érvényes szabályokat, miszerint a hitel értéke nem lehet magasabb, mint az ingatlan értékének 80 százaléka, illetve átlagbér esetén a havi törlesztőrészlet nem haladhatja meg a jövedelem 50 százalékát.

Fontos megemlíteni, hogy a hitelképesség vizsgálata a forintosított hitelek esetén kívülről kevésbé átlátható, mint az új folyósítású lakáshiteleknél, azaz a bankok egyedi ügyletelbírálásának, kockázatmegítélésének nagyobb a szerepe. Ezért kézenfekvő lehet, hogy két-három bank ajánlatát hasonlítsuk össze.