Százezreket érhet a hitelkiváltás

Az MNB statisztikáiból levezethető (ilyen közvetlen számadatot nem publikál a jegybank), hogy a forintosított devizaalapú hitelek átlagos kamatszintje – a forintosítás előtti 6,2 százalékról – márciusra 4,9 százalék körüli értékre csökkent. Ez a kamatcsökkenés és a banki visszatérítés együttesen eredményezi a korábbi – az árfolyamgátba nem belépett – devizaalapú lakáshitelesek számára az átlagos 20-25 százalékos törlesztőrészlet-csökkenést.

Az újonnan érvényesülő 4,9 százalékos kamat nem tartalmazza a hitel teljes költségét, az ezt leíró THM mutató jó megközelítéssel 6 százalékra tehető.

A forintosított hitelek másik fontos tulajdonsága, hogy a hitel kamata 3 havonta változhat, így elsősorban az MNB alapkamat-csökkentési sorozata miatt a kezdeti (a szerződésekben 2015. február 1-jével visszamenőlegesen érvényes) 6 százalékos érték mára 5,5 százalékra csökkent.

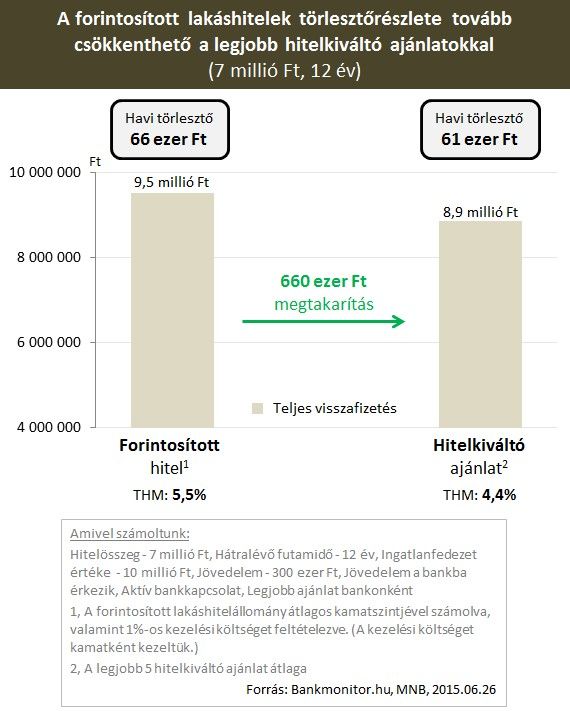

Az elszámolás és a forintosítás után egy átlagosnak tekinthető 7 millió forintos lakáshitel havi törlesztőrészlete 66 ezer forint, a hátralevő futamidő pedig 12 év. Ezzel szemben a legjobb hitelkiváltó ajánlatok átlaga 5 ezer forinttal (9 százalékkal) alacsonyabb.

Bankváltással a teljes visszafizetés több százezer forinttal csökkenthető, a legolcsóbb hitelkiváltó ajánlatokkal akár 660 ezer forintot is meg lehet takarítani. Hitelkiváltással az aktuális tartozás összege nem, de a törlesztőrészlet tovább csökkenthető.

A hitelkiváltás akkor lehet sikeres, ha az adós

Mivel az ügyletek elbírálása több egyedi tényezőtől és az adott bank kockázati megítélésétől is jelentősen függ, érdemes egyszerre két-három bank ajánlatát is összehasonlítani.

A Bankmonitor kalkulátorával megnézheti, mennyivel csökkenthető a törlesztőrészlete.

A legtöbb esetben a levél kézhezvétele után 91 nap áll rendelkezésre felmondani a hitelt a jelenlegi banknál. A felmondástól számítva pedig további 90 nap van arra, hogy teljes egészében visszafizesse tartozását az adós.

A régi hitel lezárása csak abban az esetben díjmentes, ha az legalább részben más banki hitelből történik. Ellenkező esetben (saját megtakarításból történő visszafizetés esetén) a pénzintézet jogosan számíthat fel végtörlesztési díjat.