Több mint ezer milliárd forinttal nőtt a háztartások nettó pénzügyi vagyona

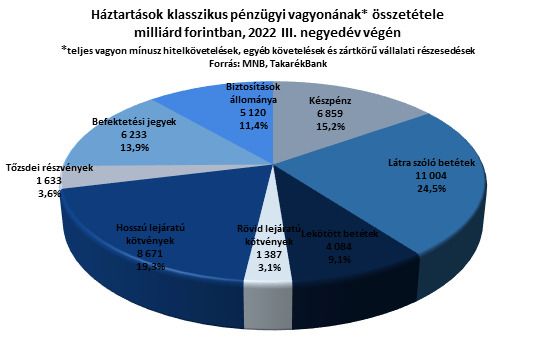

A vagyonnövekedésben tranzakciós alapon szerepet játszott, hogy a készpénzállomány jelentősen lassulva 2 milliárd forinttal csökkent, a látra szóló betétek állománya hosszú idő után ismét 39 milliárd forinttal csökkent. Láthatóan elkezdtek elérni az inflációs hírek a jelentősebb készpénzállományt tartó háztartásokhoz is és léptek a védelme érdekében, illetve a fogyasztási szint fenntartásához is többletforrások szükségesek.

Eközben 92 milliárddal emelkedett a „lekötött betétek" állománya.

Az eddigi negyedévektől eltérően látványosan, 644 milliárd forinttal esett a hosszú lejáratú kötvényállomány, miközben 253 milliárddal növelte a rövid lejáratú kötvényállományát a lakosság. Az inflációs környezet miatt jelentősen változtak a lakossági állampapírokhoz kapcsolódó preferenciák.

Tőzsdei részvényeket újabb 32 milliárd forintért vásároltak a háztartások a negyedévben, miközben a befektetési jegyek negyedéves nettó tranzakciója továbbra is kiugró, plusz 487 milliárd forint volt, biztosításokba pedig 24 milliárd forintnyi állományt tettünk be - írja a TakarékBank közleményében.

Ezen felül az átértékelődések is jelentősen befolyásolták a háztartások vagyonát.

Tőzsdei részvényeknél a globális korrekcióval összhangban 21 milliárd forint volt a veszteség az állományon, a befektetési jegyek viszont 136 milliárd forintos pluszt tudtak felmutatni, a háztartások biztosítási instrumentumainak átértékelődése pedig 55 milliárdos mínuszt mutatott.

Jelentősen megugrott a privát cégekben lévő háztartási vagyon értéke, 1.211 milliárd forintos volt a pozitív átértékelődés, a valutákon és devizabetéteken pedig 300 milliárd forint volt az összesített nyereség a forintárfolyam változásából eredően. A hitelkötelezettségek állománya tranzakciós alapon 172 milliárd forintos pluszt mutatott, ezen belül a rövid lejáratú hitelek állománya 6 milliárddal csökkent, míg a hosszú lejáratú, elsősorban ingatlan- és hosszabb lejáratú személyi hitelek állománya lassulva, de 177 milliárd forinttal emelkedett.

Régiós összehasonlításban

a magyar háztartások kifejezetten pozitív képet mutatnak a kötelezettségekkel csökkentett pénzügyi vagyont tekintve.

Az elérhető legfrissebb, 2021-es Eurostat adatok alapján a magyar háztartások nettó pénzügyi vagyona az azévi GDP 119,4 százalékán állt, ami közel megegyezik az előző évi szinttel.

2021-ban ez az arány a cseh háztartások esetében 104,9 százalék volt, a görögöknél 103,2 százalék, horvátok esetében 101,3 százalék, Szlovéniában 105,7 százalék, Finnországban 85,9 százalék, Lengyelországban 75,3 százalék, Romániában 60,3 százalék, Szlovákiában pedig a GDP 57,1 százalék volt a háztartások nettó vagyona. Eközben a történelmileg szerencsésebb osztrák szint 150,5 százalék volt, míg a német 160,3 százalékon állt, az európai mezőnyt pedig a svéd 286,4 százalék, a holland 256,5 százalék, a belga 243,8 százalék, illetve az olasz 238,7 százalék vezeti.

A készpénz és a folyószámla betétek állománya hosszú idő után most csak kismértékben emelkedett, láthatóan a háztartások tudatosabb fele igyekszik védekezni az erőteljes inflációs folyamatok ellen. Továbbá a megugró infláció mellett is fenntartani kívánt fogyasztási szint is csökkenti a megtakarításképződést, valamint a reálgazdaság általános lassulásával párhuzamosan is értelemszerűen lassulhat a vagyonképződés üteme is - áll az összeállításban.